個人事業主の方で一定以上の税金を納めている人は、予定納税の対象になる可能性があります。

予定納税の対象者になると、確定申告前に2回も先に税金を納めなければなりません。

納期限までに予定納税額を支払わないと延滞税の対象になりますので、今回は予定納税の対象になる条件と注意点について解説します。

目次

予定納税制度の概要と対象になる人

予定納税は、その年の所得税(復興特別所得税を含む)の一部を先に納税する制度です。

その年の5月15日時点において、前年分の所得金額や税額などを基に計算した予定納税基準額が15万円以上ある人は、予定納税の対象者です。

予定納税制度は、個人事業主や高額所得者を対象とした制度なので、給与所得者が予定納税を納めることになるケースは基本的にはありません。

予定納税基準額の計算方法

予定納税基準額は、前年分の課税総所得金額から源泉徴収税額を控除して算出します。

ただし、前年の所得金額に退職所得や譲渡所得、一時所得がなどの所得がある場合には、それらの所得は予定納税基準額の計算から除きます。

従って、偶発的な収入が発生したことで所得が増えた人は、予定納税の対象にはなりません。

予定納税を支払う時期は年2回

予定納税の支払時期は年2回あり、第1期分は7月1日から7月31日まで、第2期分は11月1日から11月30日までに予定納税基準額の1/3の金額を納めなければなりません。

その年に納める予定納税額については、6月15日までに管轄税務署から書面で通知されます。

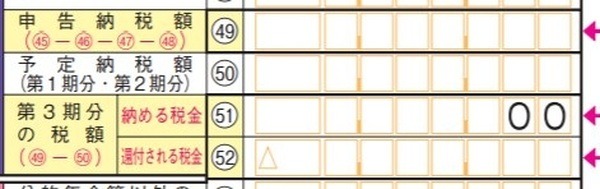

ちなみに、予定納税をしている人は確定申告が3回目の納税となるため、確定申告書の「納める税金」(「還付される税金」)欄には、「第3期分の税額」と表記されています。

予定納税で支払う金額を減らす方法

今年の所得金額が前年よりも低く、納める所得税額が少なくなる見込みの場合には、予定納税額の減額申請が可能です。

7月15日までに税務署に

します。

予定納税の減額対象者は、対象年分の6月30日時点で所得税(復興特別所得税含む)の見積額が予定納税基準額よりも少なくなる人です。

したがって、所得金額が前年と変わらない人や所得が増える見込みの人は、減額申請をしても承認されませんのでご注意ください。

なお、第2期分の予定納税額だけの減額申請することも可能です。その際には、11月1日から11月15日までの期間に提出してください(11月の減額申請では、10月31日時点の所得金額の状況で判断します)。

予定納税の納付期限を過ぎると延滞税の対象になる

予定納税の支払いは任意ではなく義務であり、納期までに納税しない場合には延滞税の対象になります。

延滞税の金額は日割りで計算するため、納税が1日遅れるごとに延滞税は増えていきます。

延滞税の利率は、令和3年1月1日から令和3年12月31日までの期間は年2.5%、納期限の翌日から2月を経過した日以後の利率は年8.8%です。

なお、予定納税で支払った金額は確定申告で精算するので、納め過ぎた場合には還付されます。

税務署から予定納税の通知が届いたら内容を確認し、状況に応じて減額申請もご検討ください。(執筆者:元税務署職員 平井 拓)