今回は、ストレスを感じない節約の1つである「節税」と「老後資金」についてお伝えしようと思います。

目次

家計の支出と節約

家計の支出は

・ 毎月金額が変わる「変動費(食費や交際費など)」

・ 毎月同額を支出する「固定費(生命保険の保険料や通信費など)」

の2種類に分かれています。

教育資金や老後資金などを貯めるために節約をすると決めた場合、前者の変動費の節約から始める方が多いと思います。

しかし、FP(ファイナンシャル・プランナー)などのお金の専門家は、後者の固定費の節約から始めることを推奨している場合が多いのです。

固定費を節約するために生命保険の保障内容やスマホのプランなどを見直すのは多かれ少なかれ手間がかかりますが、これらの見直しによる節約効果は長期に渡って続くからです。

また、食費を節約するために食べたい物の購入を我慢すると、そのたびにストレスを感じるために長く続けるのが難しいからです。

節約をするならストレスを感じないものがよいのですが、支払う税金を抑えるいわゆる「節税」もストレスを感じない節約だと言えます。

実際に節税をする際には、年間あたりのお金の受け取りを非課税枠内に抑えるのです。

たとえば、贈与税には「基礎控除額」という年間で110万円の非課税枠があるため、この範囲内で贈与をするのであれば原則として贈与税を支払う必要はありません。

節税しながら老後資金を準備

さまざまな税制優遇を受けながら老後資金を準備できる「iDeCo(個人型の確定拠出年金)」の給付金には非課税枠があります。

老齢給付金は3種類の中から受給方法を選択できる

60歳までに貯めた「iDeCo」の資産(払い込んだ掛金とその運用益)は、60歳以降になると「老齢給付金」として受給できます。

これを受給する際には、受給方法を次の3種類の中から選択できる場合がほとんどです。

(2) 年金として「5年以上20年以下」の期間で受給する

(3) 両者を併用する(一部を一時金、残りを年金で受給する)

遅くても70歳(2022年4月以降は75歳)になるまでには受給を開始しなければならないため、70歳まで「老齢給付金」を請求しなかった場合には「一時金」で一括受給します。

その他の給付金には、

・「iDeCo」の加入者などが死亡した際にその遺族が受給できる「死亡一時金」

があります。

前者の「障害給付金」は「老齢給付金」と同じように (1) ~ (3) の中から受給方法を選択できる場合が多いのです。

ただし、「老齢給付金」は金額によっては所得税などが課税されるのに対して、「障害給付金」は金額にかかわらず非課税という大きな違いがあります。

一方で、後者の「死亡一時金」は、その名称が示すように (1) のような方法で受給します。

「一時金の老齢給付金」からは退職所得控除額を差し引ける

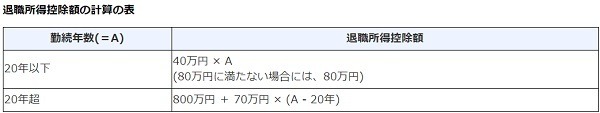

「老齢給付金」の受給方法として (1) を選択した場合に受給する一時金は「退職所得」という取り扱いになるため、そこから次のような金額の「退職所得控除額」を差し引けます。

また、「老齢給付金」から差し引く退職所得控除額を算出する際には「勤務年数(= A)」を掛金の払込年数に置き換えます。

たとえば、35歳から60歳までの25年間「iDeCo」に加入して掛金を払い込み、60歳の時に「老齢給付金を一時金で受給」した場合の退職所得控除額は次のような金額になります。

一時金として受給した「老齢給付金」がこの1,150万円以下であれば所得税などは課税されないため、かなりの金額を非課税にできるのです。

ただし、60歳の時に「老齢給付金」に加えて勤務先から「退職金」を受け取った場合には注意する必要があります。

たとえば、25歳から60歳までの35年間同じ会社に勤務して退職金を受け取った場合、退職金から差し引ける退職所得控除額は次のような金額になります。

そうなると「老齢給付金」で1,150万円、「退職金」で1,850万円の退職所得控除額を使えるため、合計で3,000万円までは非課税になりそうな気がします。

しかし、「iDeCo」の掛金を払い込みした期間と、会社に勤務した期間が重複している場合には、掛金の払込年数または勤務年数のうち期間の長い方しか使えません。

従って、この方の退職所得控除額は、勤務年数を元にして算出した1,850万円だけになってしまうのです。

結果として、「老齢給付金」と「退職金」の合計が1,850万円を超えてしまうと所得税などが課税される可能性があるのです。

「年金の老齢給付金」からは「公的年金等控除額」を差し引ける

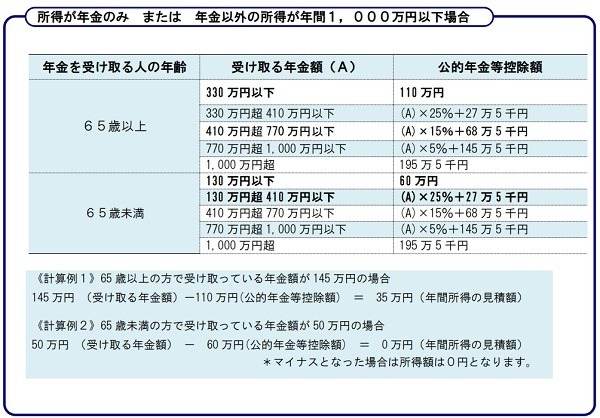

「老齢給付金」の受給方法として (2) を選択した場合、その年金は「雑所得」という取り扱いです。

所得が年金のみ、または年金以外の所得が年間1,000万円以下の場合には、年間に受給した「老齢給付金」から次のような金額の「公的年金等控除額」を差し引けます。

ため、「年金の老齢給付金」がこの金額以下であれば所得税などは課税されません。

ただし、65歳になって公的年金から老齢基礎年金や老齢厚生年金などの「老齢年金」が支給されるようになった場合には、注意する必要があります。

「iDeCo」から支給される年金の「老齢給付金」と、公的年金から支給される「老齢年金」の合計から「公的年金等控除額」を差し引くため、それぞれの金額によっては所得税などが課税される可能性があるのです。

「死亡一時金」には最低500万円の非課税枠がある

「iDeCo」の「老齢給付金」を受給する場合には前述の通り、「退職所得控除額」と「公的年金等控除額」という非課税枠を使えます。

特に「退職所得控除額」は金額が大きいので (1) を選択する方が多いのだと思いますが、退職金の金額によっては課税される可能性があるので (2) や (3) も検討した方が良いのです。

たとえば、

のです。

そのため、(3) を選択してできるだけ「一時金」で受給したうえで、残りを5年の年金で受給するのです。

また、「給与」と「老齢年金」で70歳まで生活できるのであれば (2) を選択し、70歳になる直前から20年という長期にわたって「年金」を受給するのです。

こうすると「老齢給付金」の受給開始が遅いため、すべての資産を受給する前に亡くなってしまう可能性があります。

しかし、残った分の資産は受取人に指定した親族、または配偶者や子供などの所定の親族が「死亡一時金」として受給できるので無駄にはなりません。

この「死亡一時金」は亡くなってから5年以内は受取人の固有の財産という取り扱いになるため、原則として遺産分割の対象にはなりません。

「死亡一時金」の受取人に指定した親族に、確実にお金を渡せるというメリットがあるのです。

また、亡くなってから3年以内に「死亡一時金」を請求する場合には、「500万円 × 法定相続人の数」という非課税枠を使えるので相続税が課税されにくいとも言えます。

自分の葬儀などにかかるお金を特定の親族に遺したい方、または相続の際に発生する相続税が心配という方は、「iDeCo」の資産があえて残るように年金の受給期間を設定するのがよいと言えるのです。

「老齢給付金」の非課税枠を知って節約

ここまでお話ししてきた通り、「老齢給付金」の受け取り方や非課税枠、控除を知ってうまく利用すれば節税できます。ぜひ、お役立てください。(執筆者:社会保険労務士 木村 公司)