目次

物価上昇により、定期預金では目減りする時代に突入

バブル経済崩壊後、日本では失われた20年、または失われた30年と言われるように経済の低迷が続いています。

同時に、物価も下落するデフレ(デフレーション)の時代になり、私たちの日常生活の中では、「物の値段は上がらないもの」がこれまでの常識だったと言えるでしょう。

また、資産管理においても、定期預金は超低金利により増やすことはできませんが、元本が減ることもないため、デフレの時代ならではの安心感があったとも言えるでしょう。

ところが、2021年頃より原油価格の上昇、人手不足、円安などの影響から今は「物の値段が上がるもの」が常識になりつつあります。

日本国内だけでなく海外も含めて、物価が上昇するいわゆるインフレ(インフレーション)の時代を迎えようとしています。

インフレになることで、デフレ時代ならではの安心感があった定期預金にもリスクが忍び寄ってきます。

それは、「定期預金だけでの資産管理では価値が目減りしていくこと」です。

現在の100万円で買えていたものが10年後や20年後には同じ100万円で買えなくなってしまうのです。

具体例で見てみますと、現在100万円を保有していても、物価が毎年2%ずつ上昇すると10年後には現在の100万円は82万円の価値になり、20年後には67.3万円の価値にしかなりません。

これは、前述の年率2%の物価上昇率で、現在と10年後、20年後の未来で、自分のお金がどれだけになるか、という購買力の例として考えたものです。

節約だけでは限界がありますので、物価上昇に対抗するためには、資産を目減りさせない資産運用が必要になってきます。

そして、多くある資産運用の中でも、比較的少額から始められる株式や投資信託を行う人が初心者の人も含めて以前から増加しています。

株式投資は国内だけでなく、海外にも目を向けよう!

株式投資や投資信託を始めるにあたっては、どの銘柄や商品を選択すればいいのか?が迷うところです。

国内で生活していますので、国内企業の株式であれば馴染みがあり、企業業績などの情報も入手しやすいので、選択しやすいと言えるでしょう。

一方で、失われた30年では、国内は低経済成長下の状況です。

同時に株価の伸び率も期待しにくいでしょう。

そこで、海外にも目を向ける必要がありますが、昔から長期的に経済成長を遂げている米国が投資の候補として挙げられます。

今回のコロナ禍においても、日本と米国を比べるとその差は歴然となっています。

<図表>日本と米国の経済成長率の比較 ※実質GDP成長率

| 2017年 | 2018年 | 2019年 | 2020年 | 2021年 | |

| 日本 | +1.7% | +0.6% | -0.2% | -4.5% | +1.6% |

| 米国 | +2.2% | +2.9% | +2.3% | -3.4% | +5.7% |

出所:内閣府 国民経済計算(GDP計算)、JETRO 日本貿易振興機構 概況・基本統計 経済産業省 通商白書2019

それでは、米国の株式を購入する際に個別銘柄を選択するとなると、米国の一流企業を知ってはいても国内企業ほど企業業績などの情報も入手しにくいため、躊躇してしまう人も多いでしょう。

そこで、米国の高い成長率を自分の資産運用にも取り入れたい場合には、個別銘柄ではなく指数に連動する投資が分かりやすく、投資初心者や中級者には王道の投資方法と言えます。

NASDAQ100とは?

米国にも国内と同様に複数の指標があります。

その中でも、「NASDAQ100」が注目です。

NASDAQ(ナスダック)の言葉を聞かれた方も多いでしょうが、アメリカの代表的な株式市場の一つで、テクノロジー企業の上場が集中しています。

GAFAM(グーグル、アップル、メタ・プラットフォームズ(旧フェイスブック)、アマゾン、マイクロソフト)のすべての銘柄が上場しているほか、米国企業だけでなく、米国外の企業のも多く、全3,000銘柄以上が上場しています。

そして、NASDAQ上場企業のうち、金融セクターを除く時価総額上位100銘柄の時価総額を加重平均して算出している指標が「NASDAQ100」です。

ルルレモン、アストラゼネカ、JD.comなど米国以外の企業も含まれています。

構成銘柄は毎年12月に銘柄の入れ替えが行われるほか、四半期ごとにそれぞれの企業への投資割合が調整(リバランス)されます。

リバランスの際は、時価総額が特に大きい銘柄へ資金が集中することを防ぐための規定なども用いられます。

米国には、他にも大型指標として「S&P500」が良く知られていますが、この指標は、米国企業のみを対象としており、新規指数採用のためには4四半期連続で黒字が条件などの一定のルールに加え、委員会による選定が必要となっています。

NASDAQ100は、ルールに沿った透明性の高いインデックス手法を用いていますが、そのルールでは企業の黒字化を要件としていません。

こうしたことはポートフォリオ構築において大きな違いが生じる可能性があり、例えばテスラが2013年7月にNASDAQ100に加わったのに対し、S&P500に同社が組み入れられたのは2020年12月になりました。

NASDAQ100の特徴

NASDAQ100には次の3つの特徴があります。

- 分散投資を可能とし、個別銘柄への投資に比べてリスクを軽減することができる

- 世界中の最も革新的な企業群が投資対象に含まれている

- S&P500や他のグローバル指標と比べてパフォーマンスが高くなる傾向がある

この3つの特徴はNASDAQ100の構成銘柄で見ると納得できます。

NASDAQ100100の構成銘柄は、世界のトップブランドとして広く認知されている銘柄ばかりです。

コンピュータ・ハードウェアおよびソフトウェア、電気通信、小売/卸売業、バイオテクノロジーなどの主要産業の銘柄で構成されています。

具体的には、アップルやマイクロソフト、アマゾン、アルファベット(グーグルの親会社)、メタ・プラットフォームズ(旧フェイスブック)といった消費者や企業にとって必要不可欠な製品を数多く生み出している世界的なハイテク企業が代表的な銘柄です。

圧倒的な技術力やノウハウにより米国内だけでなく、世界を代表する超一流の企業が名を連ねています。

2021年のNasdaq100の追加銘柄は、民泊仲介サービスのエアビーアンドビー(消費者サービス)、米国のサイバーセキュリティテクノロジー持株会社のクラウドストライク・ホールディングス、総合テクノロジー企業へと進化する米国の多角的企業のハネウェル・インターナショナル、電気自動車を専門とするルーシッド・グループなどが含まれています。

他の投資と同じように、Nasdaq100はボラティリティが上昇する時期があります。

実際、この指数は、2000年代前半は他の米国株式市場の指標よりもボラティリティが高くなりましたが、2020年の新型コロナウイルス感染症拡大による弱気市場では比較的ボラティリティが低かった。

目先のことだけを考えるのではなく慌てずに長期的な視点で見ることが大切です。

資産運用と長く続けお付き合いしていく上では、“長期的な視点”は資産運用の鉄則と言えるでしょう。

<図表>NASDAQ100構成銘柄:上位10銘柄 ※2021年12月31日時点

| 銘柄・分野 | ティッカー | 銘柄・分野 | ティッカー | ||

| 1 | アップル (テクノロジー) | AAPL | 6 | エヌビディア・コーポレーション(テクノロジー) | NVDA |

| 2 | マイクロソフト (テクノロジー) | MSFT | 7 | アルファベット ・クラスC(議決権なし) (テクノロジー) | GOOG |

| 3 | アマゾン (一般消費財・サービス) | AMZN | 8 | アルファベット ・クラスA(議決権あり) (テクノロジー) | GOOGL |

| 4 | メタ・プラットフォームズ(テクノロジー) | FB | 9 | ブロードコム (テクノロジー) | AVGO |

| 5 | テスラ (一般消費財・サービス) | TSLA | 10 | アドビ (テクノロジー) | ADBE |

ティッカー:国内株式では4桁の数字で銘柄コードを示していますが、米国では個々の銘柄を識別するために記号として示しています。

出所:Nasdaq(fact sheet NASDAQ‐100/2021.12.31)

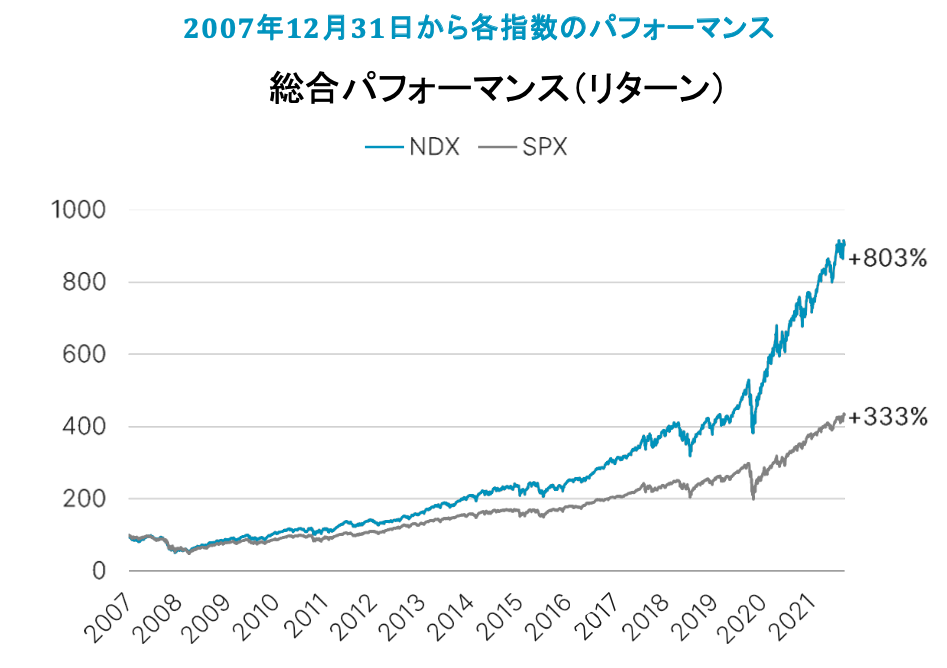

過去14年間の総合リターンは+803%。他の追随を許さないこれまでの実績

2007年12月31日から2021年12月31日までの過去13年間のNASDAQ100は、上昇と下落を繰り返しながらも総合リターンは+803%になっています。

なお、S&P500の同じ期間の総合リターンは+333%でした。

+803%とはつまり9倍になったということですので、もし、2007年12月31日の時点でNASDAQ100を100万円保有していたとすると、2021年12月末にはなんと903万円(税引き・手数料支払い前)にまで増加していることを意味します。

途中にリーマンショックやコロナショックなど、株価に大きなマイナスの影響を及ぼす出来事があったにもかかわらず、パフォーマンスを伸ばしています。

まさに他の追随を許さないパフォーマンスです。

出所:Nasdaq(2021.12.31)

<図表>NASDAQ100とS&P500の総合パフォーマンス(トータルリターン)

出所:Nasdaq,FactSet,Bloomberg.Data as of 12/31/2021

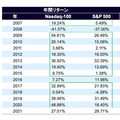

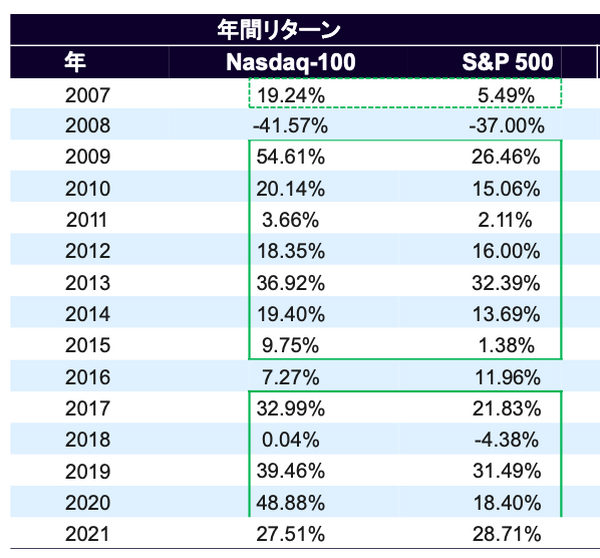

<図表>NASDAQ100とS&P500の年間リターンの比較

NASDAQ100がS&P500よりもパフォーマンスが上回った年

出所:Nasdaq,FactSet,Data as of 12/31/2021

また、総合パフォーマンスだけでなく、各年のパフォーマンスもNASDAQ100とS&P500とを比較すると、2007年~2021年の過去15年間ではNASDAQ100がS&P500のパフォーマンスを上回った年は12回となり、他の3年間はわずかに下回る程度にとどまりました。

15年中12回も上回ることは偶然だけでは達成できないでしょう。

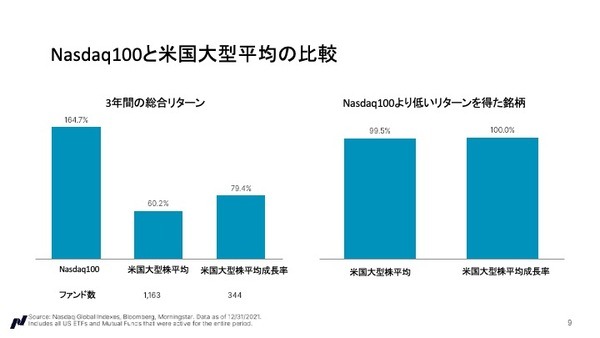

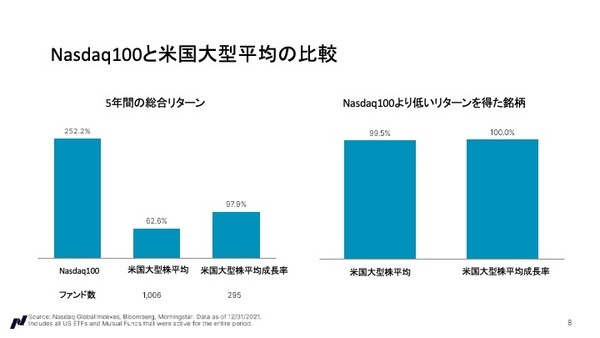

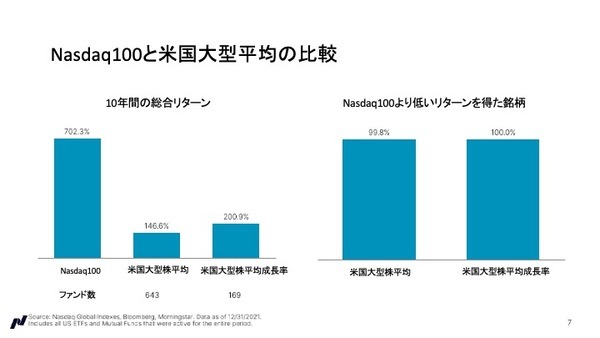

NASDAQ100は、そのパフォーマンスにおいてS&P500やその他多くの大型株ファンドを上回るだけでなく、過去3年、5年、10年のいずれのトータルリターンにおいても、平均的な米国大型成長株ファンド(投資信託とETFの両方)を2倍以上アウトパフォームしているのです。

<図表>NASDAQ100と米国大型株平均との比較

(3年間・5年間・10年間の総合リターン)

出所:Nasdaq、Bloomberg、Morningstar.Data as of 12/31/2021

最後に、これまでの30年とは異なり、今後の物価上昇により定期預金のみでの資産管理では、目減りしていく時代になりました。

定期預金の目に見えにくいリスクが顕在化してきました。それを解決させるには資産運用はより必須の時代になってきています。

「何から始めればよいのか?」を迷われている人は、「成長の波に乗ること!」です。

短期的な視点ではなく、長期的に成長する銘柄へ投資することはお金に働いてもらう上で重要であることは知っておきましょう。

NASDAQ100の魅力は、米国株式市場の高成長セクターとグローバルトレンドを効率的に反映していることだと言えるでしょう。

今後もNASDAQ100のパフォーマンスに注目です。

動画でNASDAQ100について簡単に学べます↓↓