所得税の還付手続きについてはよく話題になりますが、自分や家族が所得税の還付対象者になるかを確認する方法はあまり知られていません。

そこで今回は、所得税の還付が見込まれるケースと、還付手続きをする際の注意点について解説します。

目次

1. 年末調整未済だと還付金が発生する可能性がある

年末調整とは、給与収入から配偶者控除や扶養控除などを差し引き、所得税を精算する制度です。

年末調整を行っていれば、所得税の過不足の精算は完了していますので、確定申告を行っても原則として還付金は発生しません。

しかし勤めている会社によっては年末調整を行わないこともあり、年末調整が未済の場合、配偶者控除などの所得控除を適用していないことで、所得税を多く納めている状態になっている可能性があります。

所得税を納め過ぎているときは、確定申告で所得税の過不足を精算することになりますので、年末調整をしなかった方は確定申告手続きを行うことも検討してください。

2. 年末調整で差し引いていない所得控除・税額控除がある場合

会社等で年末調整を行っていれば、原則所得税の過不足は発生しませんが、年末調整では差し引くことができない所得控除・税額控除も存在します。

初年度の住宅ローン控除や、医療費控除などは年末調整の対象外となっているため、確定申告で適用する手続きを行う必要があり、各控除を適用することで所得税が還付される可能性もあります。

また生命保険料控除や地震保険料控除など、年末調整で差し引いくのが漏れていた所得控除等についても、確定申告を行えば控除額を差し引くことができますので、控除漏れの所得控除・税額控除が無いか今一度ご確認ください。

源泉徴収税額がゼロだと還付金は発生しない

所得税が還付されるのは、国へ所得税を納め過ぎている場合に限ります。

住宅ローン控除や医療費控除を適用したとしても、先に納めた所得税がゼロであれば、還付金は発生しません。

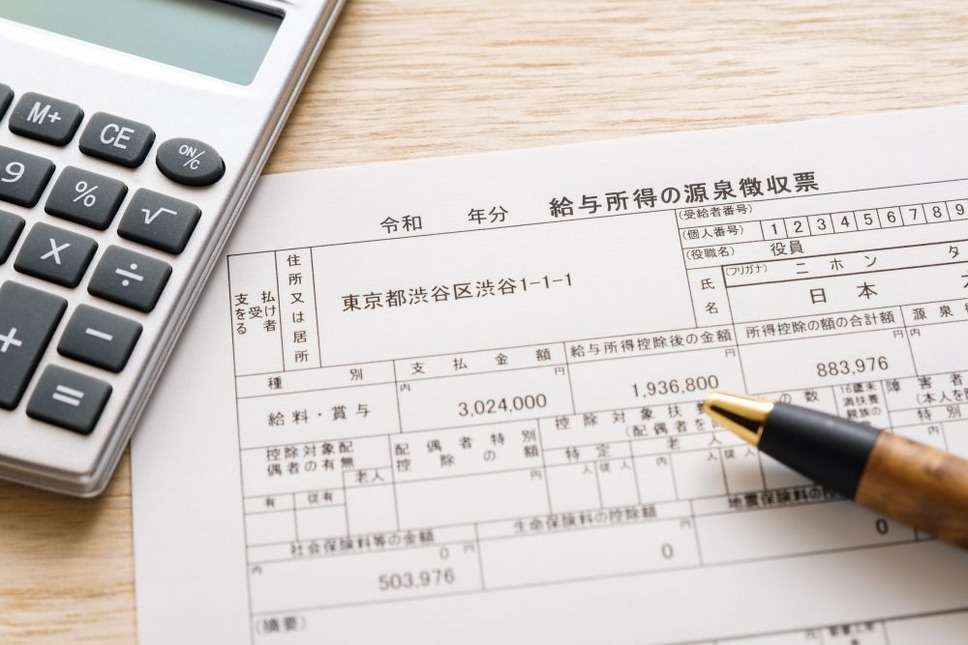

その年に納めた所得税額を調べたい場合、会社員・パート・アルバイトの方については、給与所得の源泉徴収票の「源泉徴収税額」欄をご確認ください。

源泉徴収税額に金額が記載されている場合、未適用の所得控除・税額控除があれば確定申告を行うことで所得税が還付されます。

所得税の還付手続き期間は5年

所得税の確定申告期間は、翌年2月16日から3月15日の1か月間ですが、確定申告の必要がない方の還付申告は、還付申告をする年分の翌年1月1日から5年間行うことができます。

たとえば令和3年分の所得税の還付手続き期間は、令和4年1月1日から令和8年12月31日までです。

確定申告期間は混雑しますので、申告期間が終了した4月以降に手続きしたり、複数年分をまとめて申告手続きすることも可能です。

なお期限内申告が要件となっている特例制度等を適用する方は、還付申告であっても確定申告期間中に手続きを行ってください。(執筆者:元税務署職員 平井 拓)