個人型確定拠出年金(iDeCo = イデコ)や企業型確定拠出年金(DC)では、積み立てた資金を投資信託等のリスク性のある金融商品を選ぶことが可能な一方で、定期預金や保険等の元本保証型の金融商品で資産運用もできます。

しかし、元本保証型の商品を確定拠出年金(iDeCo、DCいずれも)にて保有することにメリットはほぼありません。

効果的に資産を増やすには、投資信託を活用することが重要です。

この旨が先日、日本経済新聞にて報道されていました。

これが一体どういうことなのか、またどのように資産運用の商品を選んでいったらよいのかについて書いてみたいと思います。

目次

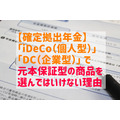

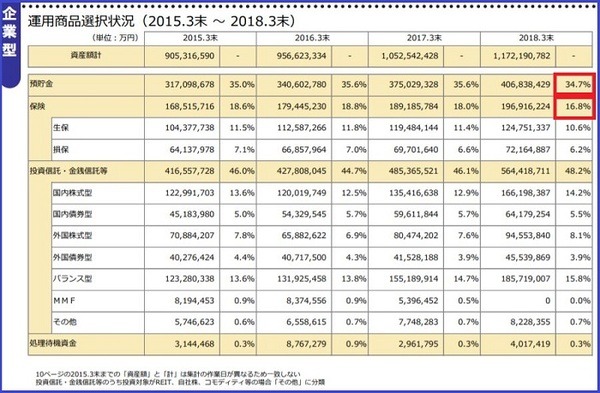

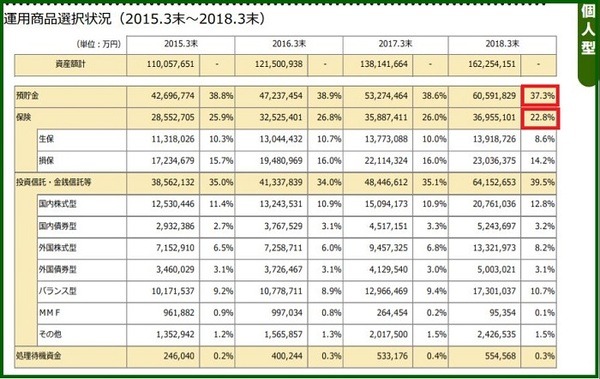

運用資産のうち元本保証型での運用割合

運営管理機関連絡協議会が作成した確定拠出年金統計資料によると、その運用割合内訳は次の通りです。

運用資産額のうち、

34.7%:預貯金

16.8%:保険

で運用

【個人型確定拠出年金(イデコ)】

の運用資産額のうち、

37.3%:預貯金

22.8%:保険

で運用

というデータがあります(いずれも2018年3月末時点)。

このように、個人型確定拠出年金(イデコ)や企業型確定拠出年金(DC)のいずれも、資産運用額のおよそ半分以上は、元本保証型の金融商品で運用されていることがわかります。

元本保証型での運用が「正しい」と言えない理由

大半が元本確保型の金融商品で運用されているからといって、それが正しい商品の選択であるかと言われればそうとは言えません。

ここでは、その理由を説明していきます。

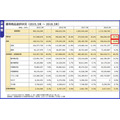

理由:定期預金などの元本保証型で運用するデメリット

個人型確定拠出年金(イデコ)で毎月掛け金を積み立てる際にかかる手数料は、最低でも月167円です。

運営管理機関で手数料を徴収する場合には、さらに毎月の費用がかかります。

メガバンクが提供する1年定期の元本保証型商品の利回りは、年0.01%です。

個人型確定拠出年金(イデコ)の場合

仮に、個人型確定拠出年金(イデコ)に100万円の金額で1年定期を保有していた場合、毎年の利益は100円です。

です。

企業型確定拠出年金(DC)の場合

企業型確定拠出年金(DC)の場合、手数料は会社が負担するので、毎月の運用成績はマイナスにはなるとは限りません。

しかし、老後に受け取る際に税金がかかるケースがあることを考えると、

になりかねません。

いずれの確定拠出年金も、受け取りは老後になってからで、受取時までは原則として引き出しできません。

意味はほぼないと言えます。

もし、定期預金をしたいのであれば、確定拠出年金を利用せずにネット銀行等の通常の定期預金にした方がよいでしょう。

確定拠出年金では株式型の投資信託での運用が基本

それぞれの確定拠出年金でどのような金融商品を選択したらよいのでしょうか。

この点、基本は投資信託、特に経済が成長した際に資産が増大する

です。

具体的には、低コストの海外株式型を選択するとよいでしょう。

価格変動等のリスクが気になる場合にはどうするか

投資が初めての場合、投資のリスクが気になる方もいらっしゃるでしょう。

企業型確定拠出年金(DC)の場合には、ご自身のタイミングで資産運用を始めるのではなく、会社の制度として資産運用を開始するため、十分な準備のないままに資産運用をせざるを得ない方も数多くいらっしゃると想像します。

ここでは、価格変動等のリスクが気になる方が確定拠出年金にて資産運用する方法について、いくつか参考例を記載します。

1. 金額を小さくする

少なくとも、投資に慣れるまでは損をしても問題ないと感じられる少額からスタートするとよいでしょう。

金融商品の選択よりも金額でのリスクコントロールの方がやりやすいので、投資初心者の方にはおすすめです。

2. 国内債券型の投資信託で運用

少額からとはいっても、企業型確定拠出年金(DC)の場合は、掛金自体を会社で決められてしまうため、金額で投資リスクを調整するのが難しい場合もあるでしょう。

そのような場合には、元本確保型商品以外のリスク性商品の中で、1番リスクの低い国内債券型の投資信託を選択してみましょう。

価格変動が全くないわけではないですが、資産運用に慣れるためにまず選択するにはよい金融商品です。

国内債券型だけの資産運用では資産がほとんど増えないため、慣れてきたらより収益性のある金融商品を組み込んでいくことが必要です。

3. 分散投資をする

価格変動のブレがあって怖いけれども収益性とのバランスを取りたいという方は、複数の資産に分散投資する方法を検討するとよいでしょう。

GPIFのポートフォリオを参考にしてポートフォリオを組む

どの資産にどのくらい投資したらよいかについては正解も定石もありませんが、何か参考になる指標が欲しいとお考えの方は、GPIFのポートフォリオを参考にするとよいでしょう。

バランス型の投資信託を保有する

投資信託の中でも株式、債券、不動産等の複数の資産に分散投資するバランス型の金融商品もあります。

ポートフォリオを考えたり、見直しするのが面倒に感じられる方は、こういったバランス型投資信託を保有するのも1つの方法です。

ただし、バランス型投資信託には高コストの商品がありますので、商品選定には留意が必要です。

DCで商品自動選択になっている場合は要注意

確定拠出年金は、投資教育が十分でないままに制度が開始された側面も否めません。

リスクを抑えた選択をすることで、かえって弊害のある選択になっている方が少なくないのが現状です。

特にご自身の意思で資産運用を開始するとは限らない企業型確定拠出年金(DC)で資産運用されている方は注意が必要です。

掛金拠出後に商品選択しない場合に、元本保証型の金融商品を自動選択する制度運用にしている会社も多くあります。(執筆者:佐藤 彰)