郵便局員の勧誘に関する一連の問題、そしていわゆる老後2,000万円問題と、最近注目されたお金に関わる話題に共通するのは「老後とお金」というキーワードでしょう。

私も銀行員として、高齢者に運用を提案してきた者であり、郵便局の問題も他人事ではありません。

個人的には高齢者に投資、運用商品を勧めることには賛同していません。

なぜ金融機関は高齢者に投資、運用を勧誘するのでしょうか。

理由2:最高のターゲットだから

目次

理由1:預金を投信や個人年金保険にすればするほど、金融機関は儲かる

こちらも理由が2つあります。

1. 投資信託や個人年金は、販売すれば手数料がもらえるから

2. 預金には経費がかかるから

1.投資信託や個人年金は、販売すれば手数料がもらえるから

投資信託なら購入手数料、個人年金保険なら販売手数料などの名目で、証券会社や保険会社から手数料をもらえます。

2.預金には経費がかかるから

経費とは預金保険料のことです。

金融機関は預金を預かることに対して、預金保険料という経費が必要になります。

預金保険制度と預金保険料

預金保険とは、金融機関が預金保険料を預金保険機構に支払い、金融機関が破綻した場合に、一定額の預金等を保護するための保険制度で、いわゆるペイオフを支えている仕組みです。

預金保険制度には、保険料が必要になります。

定期預金などで年0.031%を、銀行は預金額に応じ支払っています。

そして、支払われた保険料でペイオフに備える資金「責任準備金」は令和元年度は4兆3,572億円となっています。

参照:預金保険機構「預金保険料の算出方法と料率」「被保険預金残高と責任準備金の推移」

銀行が個別に預金保険料をどのくらい支払っているかといった公表資料はなかなか見当りませんが、、銀行単位にすると預金保険料も少なくないはずです。

低金利が続き、利鞘で儲けられなくなった現在は、預金を解約して投信などの販売手数料をもらったほうが良いのです。

理由2:高齢者は、最高のターゲットだから

これも3つの理由があります。

1. あまりお金を使わないから

高齢の人は、育った時代背景もあり、全般的に無駄遣いしない人が多いです。

世界旅行や、趣味やスポーツなどアクティブに活動される方でも、生活は質素にしている場合が多く、このあたり日本人の美徳といえる部分でしょう。

だからターゲットになります。

2. 「増やして遺してあげたい」と思っているから

すべての高齢者がこうではありませんが、子供や孫の顔を思い浮かべると「できるだけ多く自分のお金を遺してあげたい」と思うのは自然な感情でしょう。

自分が生きているうちに使い切れないから、お金を遺してあげたいという気持ちもあり、こちらは高齢だからお金を使わないという部分につながります。

こんな素敵な想いが、金融機関のターゲットになります。

3. いつでも会えるし、信じてくれるから

こちらは物理的に納得しやすい理由です。

仕事をしている人は、基本的に金融機関と同じ時間帯が多く、勧誘したくても仕事中なので会えません。

でも高齢者の人、それも次代にお金を遺せる余裕のある人は、基本的にいつでも会えます。

また高齢の人ほど金融機関の人間を信用してくれます。

これがターゲットになる3つめの理由です。

昨今、金融機関による勧誘の問題が世間を騒がしているのには、こういった背景があるので、注意してください。

親の老後資金を守るために

金融機関と2人だけで会うことは避けてください。

元本割れしない商品であることを繰り返し確認し、定期預金だと思って契約したが、実際は 外貨建て生命保険だった。

高齢の両親が外貨建ての生命保険を複数契約したが、家族の同席を求められなかった

参照:リスク性のある金融商品 (特定生命保険・投資信託)に関する 消費生活相談について

これは、金融庁の金融審議会が高齢者への金融商品勧誘に関するレポートを作成する際の資料として、顧客から寄せられた苦情をまとめた国民生活センターの資料です。

ご両親のお金は、もちろんご両親のものです。たとえ子供であっても、本人の意思を無視できません。

この大原則が高齢者への勧誘トラブルを発生させる素地にもなっています。

たとえばいくら高齢者でも、自分の明確な意思で強く投資、運用を希望すれば金融機関も答えざるを得ませんし、そのとき子供などの同席を拒絶されれば強制はできません。

しかし問題なのは、本当に親の意思で同席を拒絶したのかかわからないという点です。

こうしたトラブルを未然に防ぐ方法はあるのでしょうか?

不幸にも紹介したような事態になってしまったら、あとからでもなんとかする方法はないのでしょうか?

問題1:元本保証と誤認させている

あくまで寄せられた苦情だけの情報であり、真偽について語ることはできませんが、元本保証があると思うように話を進めているのは確かです。

高齢者だけではなく、すべての年齢層に共通することですが、このように元本保証でないものを、元本保証だと誤認させてはいけません。

勧誘する立場としては、元本が減るリスクに躊躇している相手に対しては、そのリスクをできれば伝えたくないという意識が働く可能性があります。

リスクがあることは、包み隠さず説明しなければ絶対にいけません。

問題2:高齢者だけで契約している

高齢者への勧誘や契約には、その子供などを同席させて、全員が理解納得したうえですすめるのが金融機関の一般的な対応です。

しかしながら、現実は金融機関により対応はまちまちであり、残念ながら上記のような苦情も発生しています。

防止策:最低限のルールを決める

「銀行から勧誘を受けたら、とりあえず決める前に連絡して欲しい」

このように、契約前にひとこと伝えてもらう約束をしておくだけでも効果があると思います。

こうすれば決めるのは自由だよ、とご両親の意思は尊重しつつも、子供として目を光らすことができます。

・ 契約前に知ることで、両親を止めることもできる

・ 仮に連絡なしで契約され、両親の意向と違うものだったときも「両親とは契約前に知らせてもらう約束をしていた」と主張することができ後日の調停(詳細はまとめで)で有効になる

知らないうちに契約した場合

結果的に、あなたの知らないうちに契約されてしまった場合、あとから取り消しを求めることも可能です。

ここで重要になるのは、

という点です。

ステップ1:お客様相談窓口へ

金融機関のお客様相談窓口などへ連絡して事情を話すことです。

金融機関は、監督官庁である金融機関から「顧客本位の営業体制とせよ」と指導されており、また昨今のかんぽ問題や、この記事にある苦情などから、真摯に相談に乗ってくれると思われます。

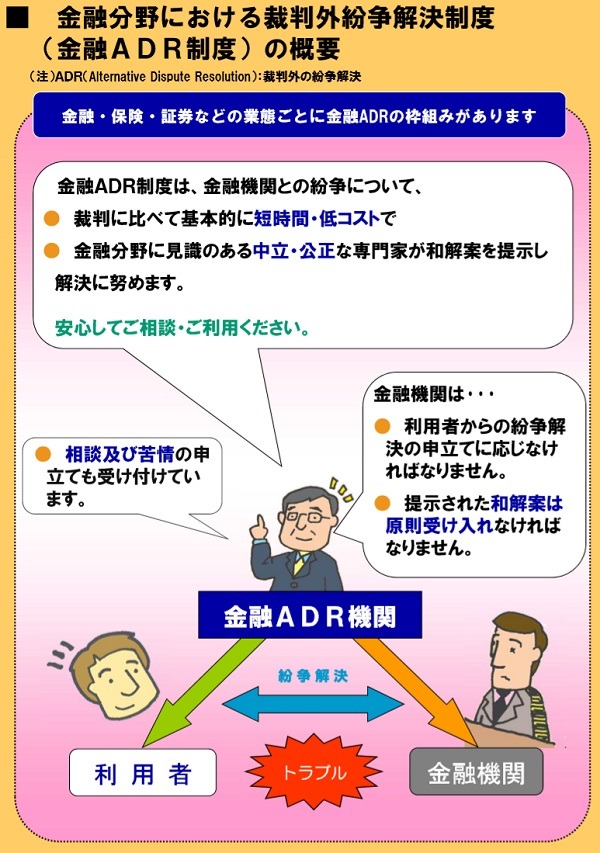

ステップ2:金融ADR制度

しかしながら、それでも解決しない場合にはもうひとつ相談する窓口があります。

それが「金融ADR制度」で、公的相談機関が顧客と金融機関の紛争解決に向け仲介をしてくれます。

家族の同意を断られ、同意書には自分と違う筆跡で署名があるような悪質なケースもあります。

このような勧誘は明らかに問題がありますので、金融ADR制度に相談すべきでしょう。

頻繁なコミュニケーションがトラブルを未然防止ですが、現実的には難しいです。

できる限りの防止策を練り、大切な資産を守ってください。(執筆者:加藤 隆二)