目次

勤務先による年末調整の計算

正社員、パート、アルバイトなどに対して勤務先が給与を支払う際には

します。

また、勤務先は従業員に対して年内最後の給与を支払う際に、控除した仮の所得税の合計額と次のような手順で算出される実際の所得税の金額を比較します。

※所定の要件を満たしている、1~12月に勤務先から支払われた給与の合計額が850万円超の方は、給与所得から「所得金額調整控除額」を控除します。

比較の結果として、

します。

一方で

します。

年末になると話題になる「年末調整」とは、このような手順で実施される所得税の過不足を精算する手続きです。

別居中でも「扶養控除」を受けられる場合がある

会社に同期で入社して給与の金額が変わらないのに、所得税の金額が違う理由の1つは (B) の中に記載した「所得控除」です。

たとえば、「扶養控除」の対象になる親族がいる方は、給与所得から38~58万円を控除できるため、独身の方より所得税が安くなります。

独身で1人暮らしをしている方でも、別居している郷里の父母などに対して生活費の仕送りをしている場合には「扶養控除」を受けられる可能性があります。

「扶養控除」の対象になるのは、配偶者以外の親族(6親等内の血族及び3親等内の姻族)です。

そのため

また、父母などが一定の障害状態に該当する場合には、27~75万円の「障害者控除」を受けられる可能性があります。

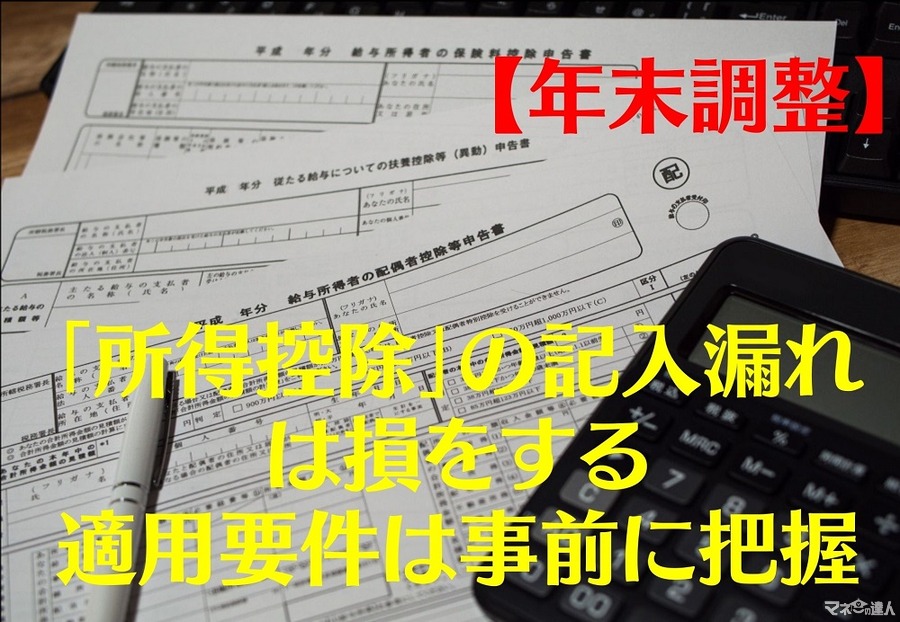

これらの所得控除を受けたい場合には「給与所得者の扶養控除等(異動)申告書」という書類の中に必要事項を記入すればよいだけです。

別居中でも生活費の仕送りをしていれば控除を受けられるという「扶養控除」の適用要件を知らない方は、たとえ要件を満たしていても未記入の書類を勤務先に提出すると思います。

そうすると本来は受けられる所得控除を受けられず、余計に所得税を負担する結果になります。

年末調整の前に「所得控除」の適用要件を見ておく

従って、各種の「所得控除」の適用要件をきちんと把握していて受けられる「所得控除」を漏れなく記入した方には還付される金額が多くなる可能性があります。

一方で各種の「所得控除」の適用要件をきちんと把握していないがために受けられる「所得控除」の記入漏れをした方は、余計に所得税を負担することになり気付かぬうちに損をします。

そうは言っても、各種の所得控除の適用要件などがよく分からないという方がいると思います。

こういった方は年末調整の書類を記入する前に、国税庁のウェブサイトの中にある「所得金額から差し引かれる金額(所得控除)」というページなどを見ておくのがよいと言えます。

たとえば、

配偶者と死別や離婚をした方は「寡婦控除」

未婚のひとり親は「ひとり親控除」

の適用要件を特に見ておきたいところです。

なお、「雑損控除」「医療費控除」「寄附金控除(寄付先が5団体以下のふるさと納税を除く)」については、年末調整ではなく確定申告で控除を受ける必要があります。

また、「障害者控除」は年末調整で受けられますが、扶養家族に障害があることを勤務先に知られたくないという方は確定申告で控除を受けるのがよいと思います。

記入間違いでも余計に所得税を負担する

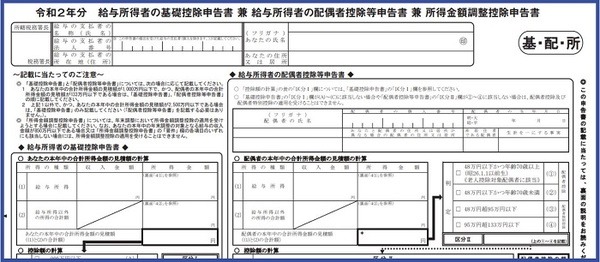

「配偶者(特別)控除」を受けたい方は、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という書類の中に「収入金額」や「所得金額」を記入します。

ただし、書類を記入する時点では配偶者の年間収入が確定していないため、あくまで見積額です。

この年間収入の見積額と実際の年間収入との間に大きな差が発生した際には、受けられる「配偶者(特別)控除」の金額が変わってくる場合があります。

特に配偶者の年間収入が150万円超201万6,000円未満くらいの場合にはその可能性が高くなります。

従って、配偶者の年間収入の見積額と実際の年間収入との間に大きな差がありそうな方は、

と言えます。

源泉徴収票の中の「支払金額」という欄を見ると配偶者の実際の年間収入が分かるからです。

これを見た際に「配偶者(特別)控除」の金額が間違っていたと分かった場合には、勤務先に対して再年末調整を依頼してみます。

勤務先は再年末調整に応じる義務はありませんが、翌年の1月31日までなら応じてくれる可能性があります。

応じてくれない場合には、確定申告でして正しい所得を申告しておきましょう。

余計に支払っていたら自分で確定申告

なお、「配偶者(特別)控除」の間違いにより、本来よりも少ない所得税を支払った場合には税務署から連絡があり、追加で徴収されます。

一方で本来よりも多い所得税を支払った場合には、税務署からの連絡がないため、所得控除の記入漏れと同じように余計に所得税を負担する結果になります。

こういった時には確定申告をして余計に支払った所得税の還付を受ける必要があります。(執筆者:社会保険労務士 木村 公司)