今回は「ゆったりした資産形成法」の検証として、インデックス投信をドル平均法によって購入した場合の効果を見てみたいと思います。

読者の中には1989年のバブルのピ-ク前後に株式を高値つかみしてその後長く苦しまれた方もいらっしゃると思います。おさらいをしますと1989年12月29日の大納会の日経平均は38,915円でこれがいわゆるバブルのピークでした。

その後はアップダウンを繰り返しますが趨勢としては下落基調でリーマンショック後の2009年3月には7,054円をつけ、この7,054円をボトムとして回復をたどり昨年末の2013年12月30日には最近の高値である16,291円をつけました。

確かに7,054円からは2倍以上の回復ですが、それでもピークの38,915円からは半分以下の下落です。日本株を買っている多くの方が利益を出せなかったのは仕方のないことかもしれません。

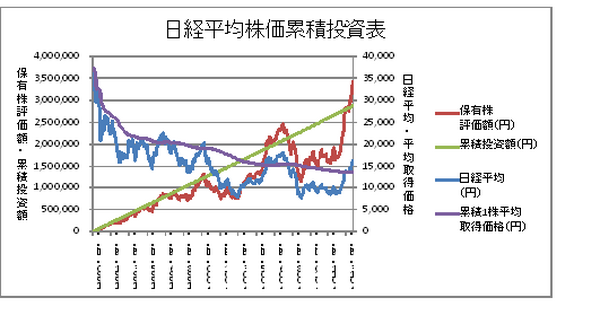

それではバブルピーク後の1990年1月からドル平均法で毎月の月末に1万円で日経平均株価指数を購入したらどうなるでしょうか? 下記の表をご覧ください。1990年に毎回1万円で毎月末日の終値で日経平均株価指数を購入したと仮定したときの株数や平均単価を記載したものです。

(出典:日経平均プロフィルのデータをファイナンシャルプランナーの永安正彦氏が編集)

たとえば1990年12月末日の時点では、日経平均株価は23,849円なので1万円で買えるのは0.4193株になります。1月から12月まで購入した累積保有株数は約4.29株、その時の評価額は102,312円、累積投資額はもちろん12万円(1万円×12)で、その結果累積1株平均取得価格は27,972円となります。この時の時価は23,849円なのでまだ15%の含み損の状態です。このような購入を2013年12月までずっと続けたと仮定します。

下記の表は1990年1月から2013年12月までの24年間の投資状況をグラフ化したものです。

このグラフからも概略はお分かりいただけるように、1996年、1997年、2000年には数回、2005年12月から2007年11月まで連続2年間、また2013年4月以降現在にいたるまで日経平均株価が累積1株平均取得価格を上回っております。つまりこの期間は利食いができる状態だということです。最終年の2013年のデータは下記のようになります。

2013年12月末では平均株価13,707円に対して時価が16,281円なので19%の増加率でした。確かに長期間の投資のわりには利益率は低いですが、この間に投資家には株式配当も支払われているのです。現在日経平均採用銘柄の平均配当利回りは1.55%です。過去はもっと低い時期もありましたが23年間を平均して1%以上になっていると思います。そのような利回り1%以上の配当も手にするわけですから、合計で2%前後の利回りで少なくとも預金金利以上です。

申し上げたいのはバブル崩壊で株価が3分の1、4分の1に下落する最悪の時期に投資を初めても、累積投資を続ければどこかの時点である程度は報われる可能性が高いということです。これがドル平均法のメリットです。この銘柄分散を日本株だけでなく世界の株に広げればさらに高い利回りの成果を得られたことと思います。(執筆者:須原 國男)