2018年度税制改正の内容が2017年12月14日に与党内でまとまり、所得税改革の名のもとになされる改正内容もほぼかたまりました。

2018年に国会で税制改正法案成立に向け審議しますが、所得税改革の部分に関して読み解いていきます。

目次

2020年以降10万円分の控除が付け替えられる

今回の改正はフリーランス減税・サラリーマン増税・年金受給者増税とも呼ばれますが、ごく簡単に言えば所得から引かれる「控除」の付け替えです。

10万円分だけ、ある控除から別の控除に付け替えます。

10万円減らされる控除が、

・ 年金受給者が対象の公的年金等控除額

であり、10万円増える控除が誰でも差し引ける基礎控除です。

給与所得控除額と公的年金等控除額は、自営業者の必要経費に相当するものとして、収入に応じて自動的に差し引かれていたのですが、諸外国に比べて多いという理屈で減らそうというものです。

もう1つの背景として、請負契約により給与所得でなく事業所得を得て働く個人の増加があります。

給与所得者・年金受給者以外は減税の方向ですが

自営業者・不動産賃貸業者・専業トレーダーなどは基礎控除が10万円増額となり、減税となります。

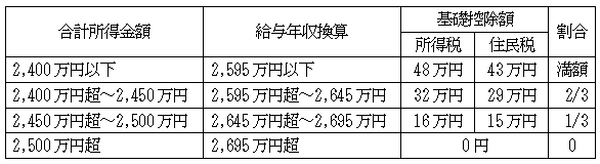

ただし給与や年金も含めた合計所得金額が2,400万円超では縮小されます(下記参照)。

青色申告者は電子申告を行うと10万円控除がプラスに

事業所得や不動産所得を得ているのであれば、青色申告で

簡易簿記で貸借対照表まで作成していない場合 : 10万円

の特別控除が受けられ、国民健康保険料等の軽減策にもなります。

この青色申告特別控除のうち前者の65万円に関しては、2020年より原則55万円となり、電子申告を行うと65万円に増額となります。

基礎控除が10万円増額になるので55万円控除では増税にも減税にもなりませんが、青色申告の恩恵が減殺されます。

新規に電子申告を行うのであれば、将来的にはスマホで電子申告もできるようになりますが、マイナンバーカードの発行手続きが必要です。

給与所得者・年金受給者は一定収入を超えると増税に

基本は10万円の控除が付け替えられるだけなので、サラリーマンと年金受給者の多くは増減税にならないのですが、給与や年金が一定の年収を超えると増税になります。

これは2017年現在の給与所得控除額や公的年金等控除額より10万円を超えて減少するからです。

減少分 × 所得税・住民税率だけ増税になります。

給与所得控除額は下記の年収において縮小となります。

例えば

年収900万円では248万円 → 243万円と5万円減、

年収1,000万円では258万円 → 253万円と15万円減

になります。

年収900万円では1.5万円、年収1,000万円では4.5万円の増税という財務省の試算は、所得税率20% + 住民税率10%を想定していると考えられます。

ただし、23歳未満もしくは特別障がい者の扶養親族がいる場合(子育て・介護世帯)は増税(控除縮小)の対象外です。

公的年金等控除額は、年金収入1,000万円を超えると下記の通り縮小されます。

この他には、公的年金等に係る所得以外の合計所得金額が1,000万円超の場合に公的年金等控除額を10万円縮小、2,000万円超の場合に20万円縮小になります。

年金と給与両方もらっている場合は

年金と給与を両方もらっている高齢者の場合、所得から差し引かれる控除額が

・ 給与所得控除額 △ 10万円

・ 公的年金等控除額 △ 10万円

と10万円減るように見えます。

しかし増税にならないよう、給与所得控除額を10万円増やす形で調整されます。

なお現在でも両方もらっている方は、勤務先や日本年金機構に提出する扶養控除等申告書などで所得控除額を全て算入している場合、確定申告で(還付でなく)納税になることが多い層です。

所得税の納税は申告期限と同じ3月15日までで納税資金の問題もあるので、所得控除を年末調整等で申告せず確定申告の段階で申告するというのも1つの方法です。

年収基準の「103万円の壁」、「150万円の壁」は変わらず

税に関する扶養の基準である「〇万円の壁」には2018年より「150万円の壁」が加わりますが、壁の数字に関しては、今回の税制改正による変更がないように制度設計されています。

ただし、来年2018年より合計所得金額900万円超で配偶者(特別)控除額が縮減もしくは0円となる層が、2020年よりさらに増税になるのが今回の改正です。

「未婚の母(父)」寡婦(寡夫)控除適用は先送り

27万円所得から控除できる寡婦(寡夫)控除は、いったん結婚して離婚もしくは死別を経ると活用できます

(参考:寡婦・寡夫控除の詳細は年末調整と確定申告の盲点 寡婦(夫)控除~死別・離婚にまつわる制度のお話(1) )

公明党は結婚歴のない「未婚の母(父)」に適用拡大を求めましたが、自民党の了承が得られず先送りの検討項目となりました。

寡婦(寡夫)控除適用拡大に対しては今後に注目です。

また高齢者の方は現行でもむしろ活用していないケースも多いため、要件にあてはまるのであれば活用してください。(執筆者:石谷 彰彦)