シングルマザーにとって、子どもの就職そして自立は、ようやく果たし終えた大きな責任に「ばんざ~い!」と叫びたくなるほど、深い喜びを感じるものでしょう。

あなたの

があります。

目次

シングルマザーが受けられる「寡婦控除」とは

納税者本人が原則としてその年の12月31日の現況で、一般の寡婦であるとき一定金額の所得控除を受けることができます。

これを「寡婦控除」といいます。

会社員の方なら、会社からもらった源泉徴収票の下欄に

の表示があり、控除されていれば、当てはまるところに〇がしてあります。

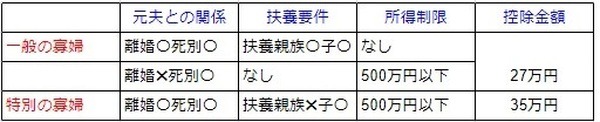

「一般の寡婦」は、以下のいずれかに該当する人となります。

一般の寡婦

・扶養親族又は生計を一にする子(総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族となっていない)がいる

・合計所得金額が500万円以下

「一般の寡婦」は、控除金額が27万円です。

「一般の寡婦」に該当する人が以下の要件を満たす場合、「特別の寡婦」となり控除金額は35万円となります。

特別の寡婦

・扶養親族である子がいる

・合計所得金額が500万円以下

わかりやすくまとめると、以下のようになります。

「扶養控除」についても確認を

納税者に所得税法上の控除対象扶養親族がいる場合もまた、一定金額の「扶養控除」が受けられます。

扶養控除の要件

(1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は、都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下であること。

(給与のみの場合は給与収入が103万円以下)

(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

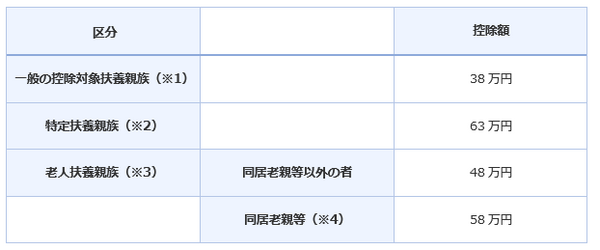

一般の控除対象扶養親族は、その年の12月31日現在の年齢が16歳以上が対象となるため、高校生以下の子どもを扶養しているときには該当しません。

けれども、子どもが16歳~18歳なら「一般の控除対象扶養親族」として38万円、19歳~22歳なら「特定扶養親族」として63万円の控除を受けることができます。

子どもが働き始めたら「寡婦控除」はなくなる!

つまり、子どもを扶養してきたシングルマザーは、これまで月々の給与より「寡婦控除」と「扶養控除」がされていたケースが多く考えられます。

しかし、離婚理由での「特別の寡婦」は、子どもが独立してしまうと控除は受けられません。

但し「一般の寡婦」は、子どもが自立しても、例えば自分の親と一緒に暮らしていて、親の所得が低いケースなら、受けられる可能性があります。

また夫が死別もしくは生死不明の場合では、納税者の合計所得金額が500万円以下であれば、扶養親族がいなくても控除対象となります。

「扶養控除」もなくなる!

当然、子どもが自活すれば扶養は外れてしまいます。

ですが、親は扶養していませんか。

70歳以上の同居老親等の要件は、納税者の直系の尊属(父母・祖父母など)であり、納税者と常に同居していることです。

ただ、病気治療のための入院などにより別居し、その期間が結果として1年以上になったとしても、認められる場合があります。

一方、老人ホーム等の入所は、居所が老人ホームとなるため、同居とはなりません。

以上のことから、

子どもが就職して別世帯になり一人暮らしになったシングルマザーは、

↓

税金の控除が少なくなる

↓

所得が減る可能性がある

ということです。

節税対策しよう!

手をこまねいてはいられません。

節税できるものとして、次のようなものがあります。

・医療費控除: 生計を一にしている家族の医療費が10万円を超えたとき。

(総所得金額が200万円未満の人は、医療費が総所得金額などの5%を超えると申告できる。)

・セルフメディケーション税制: 疾病予防のためドラッグストアで買った市販薬について年間1万2000円を超えた金額が控除対象となる。

・地震保険の加入: 年間最大5万円保険料が控除できる。

・個人型確定拠出年金: 月5,000円から国内外の株式や債券などを運用し、掛け金が全額所得控除となる。

(但し、原則として60歳までは引き出せない。)

しかしこれらの対策には、一定の支払い金額が必要である、確定申告をしなくてはならないなど、必要条件がいくつか定められています。

また医療控除などは、毎年当てはまるかさえ、期待できません。

おすすめは「ふるさと納税」

ふるさと納税は、自身が応援したい自治体に寄附すると、多くの自治体では返礼品を受け取ることができ、翌年の税金が控除される制度です。

一旦寄付しなくてはいけませんが、面倒な手続きはありません。

確定申告をしなくてよい会社員なら、5か所以上にわけて寄付しなければ、ワンストップ特例制度を利用して寄付した自治体に申請書を送るだけ。

計算する必要もありません。

いくらぐらい節税できるのか

試しに、母子家庭の平均年間収入とされる給与収入額223万円(平成23年厚生労働省「ひとり親家庭の支援について」より)を「楽天のふるさと納税サイト」でシミュレーションしてみると

大学生(19~22歳)を扶養している場合

自己負担2,000円における寄附上限額は8,894円となります。

仮に8,000円をふるさと納税すると、控除額(所得税+住民税)は6,000円です。

扶養なしになった場合

自己負担2,000円における寄附上限額は1万9,482円です。

上限いっぱい1万9,000円寄付すると、控除額(所得税+住民税)は1万7,000円となります。

なお、この控除額および自己負担額は、あくまで目安です。

医療費や住宅ローンなど、他の控除の状況でも変わります。

源泉徴収票がお手元にある方は、もう少し詳細なシミュレーションが「ふるさとチョイス」のHPで行うこともできます。

何もしなければ、控除はなくなり、所得は減ります。

しかし、ふるさと納税してみれば、たった一人の力でも地場産業や福祉など地域を応援することもできます。

また、各ポータルサイトでは、おいしい食料品のほか、旅行宿泊券なども用意されています。

独立した子どもとの旅行に、帰省したときのごちそうに使えそうです。

シングルマザーの皆さん、対策を怠らず、これからの人生を楽しみましょうね!(執筆者:吉田 りょう)