目次

年金受給者は確定申告しなきゃいけないの?

平成最後の2月も中旬すぎましたね。平成最後の確定申告の季節です。

確定申告とは

平成31年2月18日から始まっている確定申告は平成30年1月から12月の収入の所得税を計算するものです。

「年金受給者が確定申告をしなければならないか?」と言われれば、一定の所得があるなど条件を満たすのでない限り、確定申告の義務はありません。

ただし、確定申告や還付申告した方が得するケースもあります。

年金をもらっている人の確定申告については、昨年記事を書きましたので、今年はその続編をご紹介いたします。

確定申告しなければならない人

年金を受けている、受けていないに関わらず、確定申告しなければならない人を確認して見ましょう。

1. 給与の収入金額が2,000 万円を超える人は確定申告が必要です。

国税庁による平成29年民間給与実態調査によれば、給与所得者4,945万人中0.5%です。

2. 給与賞与、退職金以外の所得、事業所得、公的年金など雑所得、保険金・確定拠出年金の一時金など一時所得の合計額が20万円を超える人。

3. 同族会社に勤めていて給与のほかに、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払いを受けた人。

4. 地震や台風等の被害を受け、災害減免法により給与の所得税天引きが猶予されたり、還付を受けた人。

5. 外国企業などから受け取った退職金から税金が源泉徴収されていない人。

6. 投資信託や上場株式の売買で損失が出た人で配当所得や株の売却益と損失を相殺させ、所得税の還付金を受ける手続きをする人。(確定拠出年金やNISAで損失がでた場合は確定申告できません。)

年金受給者で確定申告が必要な場合。

上記の条件の他に、年金受給者で確定申告が必要なのは以下の条件がある場合です。

1. 公的年金収入(老齢年金)が年400万円超の人。

公的年金から公的年金控除を引いた金額を雑所得として計算します。

年金収入には国民年金、厚生年金、共済年金、厚生年金基金からの年金、外国居住時期の年金、確定拠出年金(iDeCo含む)の年金給付金があります。

国からの年金収入のみですと、昭和1桁生まれの会社員が長かった方で約300万円なので、400万円超の年金収入とは厚生年金基金の上乗せ給付や外国の年金、共済年金の職域加算が含まれた額になるのでしょう。

厚生労働省の「公的年金の受給状況」によれば、年金300万円以上受けている人が年金受給者の3%弱に過ぎません。年金400万円以上だともっと少数です。

2. 公的年金収入から公的年金控除や所得控除を差し引くと、残額がある人

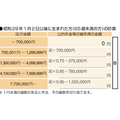

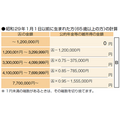

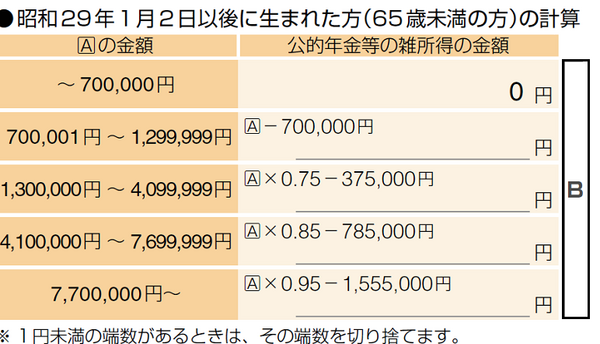

2020年1月の所得から、公的年金控除は、10万円引き下げられますが、平成30年分は65歳未満と65歳以上では額が異なり、以下の公的年金控除額です。

基礎控除38万円と合わせて108万円超える年金(単身者)から税金がかかります。

基礎控除38万円と合計し158万円超える年金(単身者)から税金が引かれます。

年金受給者の確定申告は多くの場合、「税金を還付してもらうため」ではないでしょうか?

だから確定申告する前に、「年金や給与から税金を引かれているか」はしっかり確認しましょう。

税金を引かれてなければ還付されることがないからです。

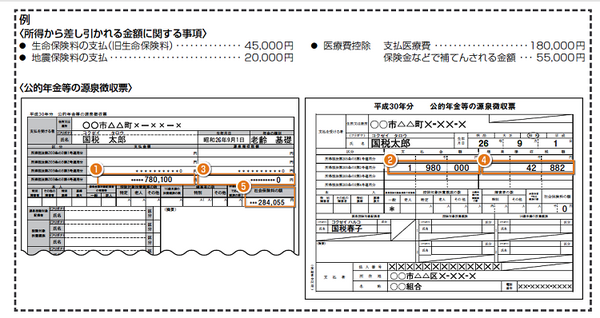

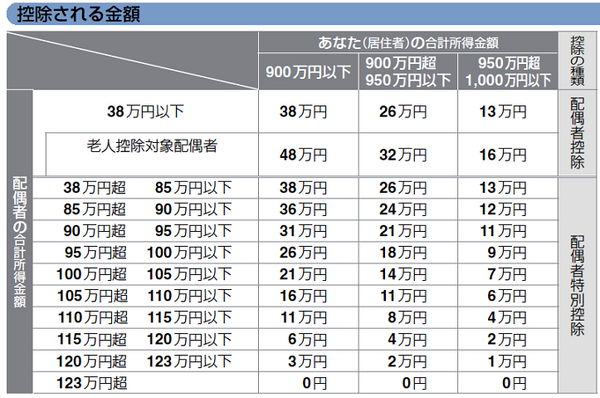

左の源泉徴収票は、源泉徴収されていません。右の方は4万2,882円源泉(所得税が差し引き)されています。

ちなみに障害年金や遺族年金は税金が引かれない(介護保険料は引かれます。)ため、確定申告の年金収入には入りません。

また、平成30年4月以降に支払われる年金について、消滅時効を援用せずに支払うこととされた年金等は、年金から税金が天引きされないため、確定申告しても還付されません。

65歳未満の年金受給者の確定申告、注意点は?

上記の表により、65歳未満の年金受給者が税金を引かれるのは、108万円超える額(公的年金控除70万円 + 基礎控除38万円 = 108万円)から(単身者)です。

配偶者控除や配偶者特別控除が変わった点は要注意です。

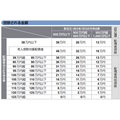

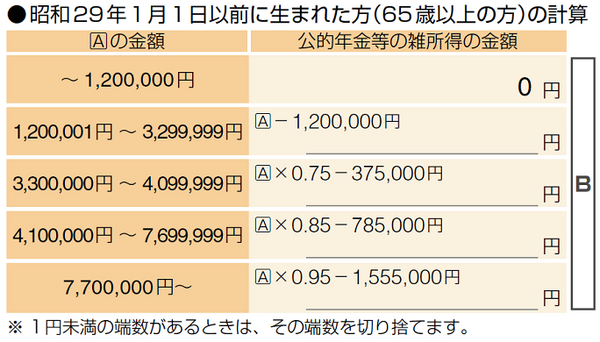

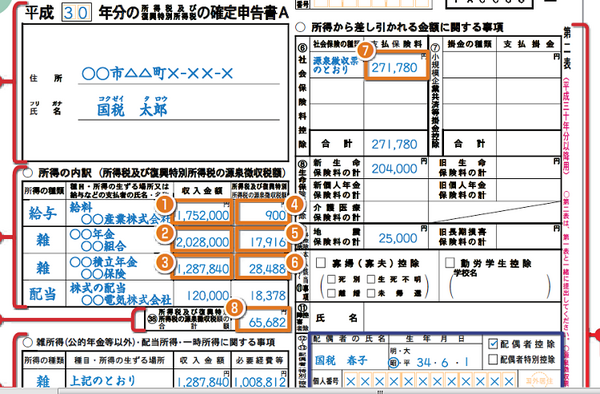

扶養している配偶者がいる人は、所得が年金や給与所得で900万円超えると、配偶者特別控除が少なくなります。

65歳未満の夫は働いていることも多く、給与所得と公的年金等雑所得が合計で900万円になることもあるでしょう。

夫の所得、妻の所得、妻の年齢との組み合わせによって控除額が決まります。

夫が雑所得(年金収入から計算)と給与所得が合わせて900万円以下で、妻が60歳以上なら配偶者控除は48万円で、夫の年金収入が156万円超えるなら所得税が引かれています。

夫の所得が900万円超えるときは60歳以上の妻の配偶者控除は32万円です。

一昨年提出した「平成30年扶養親族申告書」に夫の所得が900万円超えることを「見込み」として配偶者控除32万円で所得税が計算されています。

平成30年の夫の実際の所得が900万円以下なら配偶者控除48万円なのですから、5万2,800円(税率33%で計算した場合)も所得税が異なり、確定申告または還付申告をしなければ損をします。

60歳超えると給与が下がる場合が多いでしょう。

ちなみに継続勤務で給与が下がった場合に雇用保険から支給される「高年齢雇用継続給付」、退職した後受ける「失業等手当」、再就職後に支給される「再就職手当」または「高年齢再就職給付金」など雇用保険の給付金は確定申告が必要な「雑所得」には入りません。

65歳以上の年金受給者の確定申告、注意点は?

上記の表により、65歳以上の公的年金控除があるので、158万円超える年金額(公的年金控除120万円 + 基礎控除38万円 = 158万円)をもらっている場合に税金が引かれます。

夫が65歳になると会社員のままでも妻が国民年金第3号被保険者から抜けることとなるので、妻は国民年金保険料を支払う必要があります。

妻が支払った国民年金保険料は、確定申告・還付申告で社会保険料控除としましょう。

65歳から介護保険料が年金から天引きされるが、65歳になってからまもなくの介護保険料が天引きされてないことがあります。

天引きでなく直接支払った介護保険料も確定申告・還付申告のとき社会保険料控除にしましょう。(参考 平成30年確定申告の手引きP5(pdf))

65歳前に特別支給の老齢厚生年金を請求していなくて、65歳過ぎてから年金請求をする方がいらっしゃいますが、その場合一度に何年分かの年金が支給されます。

これは本来もらうべき年の雑所得(公的年金収入)となります。

例えば、61歳で特別支給の老齢厚生年金の受給権が生じていた、昭和28年11月3日生まれの男性が平成30年11月末日に退職して12月に老齢年金請求の手続きをした場合です。

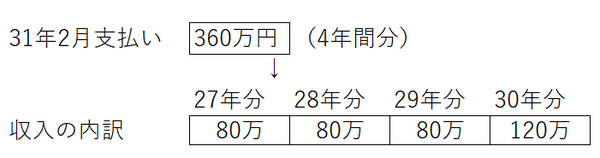

65歳で手続きし、61歳から64歳までの年金は4年分一括して平成31年2月以降に支給されますが、本来平成26年11月2日(61歳到達時)に受給権が生じた年金です。

平成26年12月分から平成27年11月分の年金は平成27年2月から12月に支払わるべき年金なので、平成27年分の公的年金収入になります。

同様に平成28年2月から12月に支払われるべき分は平成28年分、平成29年2月から12月に支払われるべき分は平成29年分、平成30年2月から12月に支払われるべき分は平成30年分の公的年金収入です。

4年間分いっぺんに年金を受けても、平成27年、28年、29年、30年とそれぞれの年の収入になります。

65歳以上の人が退職後に雇用保険から受ける特例一時金は雑所得には当たらないので、確定申告の収入に入れる必要はありません。

平成30年分の「扶養親族申告書」は出した?

平成30年より、配偶者控除や配偶者特別控除が変わったため、扶養親族申告書も変わりました。

年金機構から平成30年分の扶養親族申告書が送付されたのは、平成29年8月です。

扶養親族申告書が提出されないと、年金からは倍額以上の所得税が差し引かれてしまいます。

平成30年分の扶養親族申告書は、送付時期が早く書式が変更されたため、提出もれが多かったのです。

もし、平成30年に支払われた年金額について

ということがあれば、今からでも確定申告・還付申告すれば、所得税が還付される可能性が高いです。

また、平成30年分の扶養親族申告書に妻の所得を書く欄がありますが、公的年金控除を引く前の年金収入を書いていた場合、夫の年金から多く所得税が差し引かれている可能性があります。

確定申告・還付申告した方が得するケース

その他にも、年金受給者が確定申告や還付申告をした方が得するケースを確認してみましょう。

1. 扶養する配偶者が支払った国民年金保険料や老親の介護保険料、は社会保険料控除にできます。

2. 扶養する親を引き取ったときは同居老親控除になるので、控除額が48万円から58万円に上がります。

3. 年度途中退職で給与所得者が年末調整していなかった場合は、失業中の社会保険料控除、生命保険料控除、地震保険料控除などがあるので、確定申告すれば還付される可能性があります。

4. 退職金から税金が20%差し引かれている人は、引かれ過ぎなので確定申告で清算した方がいいでしょう。

5. 介護サービス料の医療費控除分(参考 【確定申告】「医療費控除」の対象になる介護サービス費用を詳しく解説 対象外のサービスにも注意 https://manetatsu.com/2019/02/169528/)。介護サービスでも医療費控除が使える場合も多いのです。

6. 医療費を10万円負担していなくても、年金収入250万円の人は雑所得92万円(= 250万 - 公的年金控除120万 - 基礎控除38万)× 5% = 4万6,000円医療費を自己負担していれば医療費控除を使えます。

7. 医療費控除にならない場合もセルフメディケーション税制が使えないか確認しましょう。

入居一時金を支払った老人ホームが倒産した場合は、雑損控除にはなりません。

雑損控除は、地震等の天災、火災等や害虫被害等の異常な災害、盗難、横領などで日常生活上の資産が損失を受けた場合に使える控除だからです。

このように年金受給者の確定申告・還付申告(給与が1か所から、年金が主な収入の場合にできる還付申告は5年間OK)は、年金から税金が差し引かれているのなら、還付される可能性も結構あると思われます。

義務でなくてもひと手間かけて申告しておいて損はないのではないでしょうか?(執筆者:社会保険労務士 拝野 洋子)