「iDeCo入門」の第3回目となる今回は、「iDeCo」最大のメリットでもある税制優遇について分かりやすく説明していきます。

第2回のおさらいにもなりますが、

自分で加入して、運用商品を決めて、老後に向けて資産を形成する制度です。

前回までで詳しく見てきましたが、少子高齢化が進んだ場合には将来、老後の年金が足りない人が出てくる可能性があるのです。

そのため「自助努力(自分の老後のお金不足には自分で備える)」が必要な時代になってきているように筆者は感じています。

目次

「iDeCo」口座で資産運用をするのが税制面では1番お得

「iDeCo」は、証券会社や郵便局(ゆうちょ銀行)・銀行などの課税口座で資産運用・形成をするのと何が違うのでしょうか。

違いはいくつかありますが、その1つに税制優遇があります。

資産運用初心者の方には、この税制優遇の「効果がよく分からない」と思います。

後ほど具体的なシミュレーションをご覧いただきましょう。

人によってはその金額のメリットに驚かれるかもしれません。

結論を先に言うと、

です。

ちなみに、「iDeCo」は証券会社や郵便局・銀行などで加入できます。

「iDeCo」用の口座を開設することで税制面において優遇されます。

税金は社会の会費のようなもの

税金は大切です。

普段私たちが歩く道路や、トンネルなど多くのインフラや福祉制度などが税金でまかなわれています。

しかしながら、資産形成においては税金がかからない方が当然お得です。

どういうことでしょうか。

かつて、通常の資産運用といえば、証券会社や郵便局・銀行などの課税口座で行うことが一般的でした。

その課税口座ででかかる税金は、一般的に利益に対して20.315%です。

もし、投資家が100万円の利益を得たならば、通常は約20万円を税金として支払うわけです。

つまり、手取りの利益は約80万円ということです。

ところが、「iDeCo」口座の場合、税制面で優遇されているので乱暴に言うと手取りが100万円のままなのです。

「iDeCo」の税制上の3つのメリット

上記の他に、「iDeCo」には税制上のメリットが3つあります。

3つの税制上のメリット

3つの税制上のメリットをみていきましょう。

2. 運用益が非課税で再投資される

3. 受け取る時にも税制面で優遇される

ここからは、3つそれぞれをもう少し詳しく見ていきますが、その前に、まずは所得控除のメリットについて解説します。

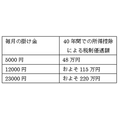

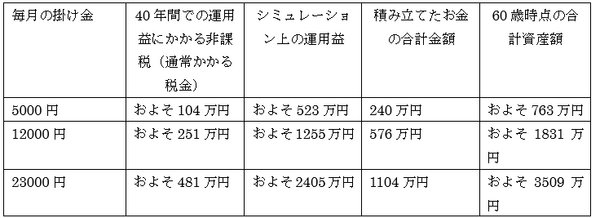

「iDeCo」の所得控除のメリット:シミュレーション一例

所得控除を乱暴に表現すると、「税金を納めるほどの所得がある人には、その一部が返ってくる」というものです。

一例を挙げてみましょう。

「iDeCo」公式サイトにある「かんたん税制優遇シミュレーション」に、次の条件を入力します。

職業:企業年金のない会社員

収入:年収500万円

iDeCo加入年数:40年

結果は、上記の通りです。

毎月の掛け金が4,000円でも40年で48万円、2万3,000円なら220万円も節税できるのです。

1. 全額所得控除「iDeCo」にあり、「つみたてNISA」にない

上記の掛け金の場合、上記の税金が戻ってくる、ということです。

人によって感じ方は違うと思いますが、筆者はとても「お得だ」と思います。

「つみたてNISA」も非常に大切な資産形成の制度ですが、「掛け金の所得控除」はありません。

資産運用初心者の方がミスをしにくい仕組みが多く取り入れられていると感じます。

筆者個人の意見としては、「iDeCo」と「つみたてNISA」の両方の制度を上手に利用して、老後の資産形成を行うことが重要だと思います。

2. 運用益が非課税で再投資される

それでは次に、運用益の非課税についてもう少し詳しく見てみましょう。

先程は「運用益に対してかかる税金が非課税になる」と申しました。

しかしそれだけではありません。

のです。

どういうことかを、乱暴に言うと、雪だるま式にお金が大きくなりやすいということです。

ということです。

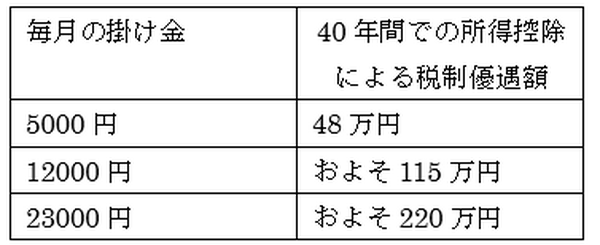

「iDeCo」の運用益シミュレーション一例

ここで、運用のシミュレーションをしてみましょう。

iDeCoポータルにある「節税メリットシミュレーション」に以下を入力していきます。

職業:企業年金のない会社員

収入:年収500万円

iDeCo加入年数:40年

運用利率:5%

上記のようになりました。

どう感じるかはその人次第ですが、筆者は税制面でのメリットは「大きい」と思います。

なぜなら、前述の所得控除のメリットと合わせると、条件にもよりますが、合計で150~700万円程度がお得になるからです。

このメリットは、通常の課税口座では得られません。

老後の資産形成の選択肢として「iDeCo」を考慮することは、非常に重要なのではないでしょうか。

3. 受け取り方法「年金方式」or「一時金でまとめて」にも税制優遇がある

受け取る時にもメリットがあります。

原則として、「iDeCo」のお金を受け取れるのは60歳以降です。

大きく2つの受け取り方と、それに対する控除があります。

(2) まとめて一時金として受け取る場合、退職所得となり、退職所得控除が受けられます。

また、「iDeCo」口座を開設する窓口の金融機関によっては、(1) と(2) を併用できるようです。

3つの税制優遇のある「iDeCo」口座での資産形成がお得

筆者個人の意見としては、「税制面で優遇されている方がお得なのだから、iDeCo口座での資産形成を選択肢に入れるべきではないでしょうか」と思うところです。

・ 税制優遇されている「iDeCo」

・ 「つみたてNISA」の口座」

どちらがお得に感じるかを考えて、老後に向けて資産を形成してください。(執筆者:佐々木 裕平)