原則65歳から受給できる老齢年金(老齢基礎年金、老齢厚生年金など)の支給開始を、1か月繰下げる(遅くする)と、0.7%ずつ年金額が増えていく、「繰下げ受給」という制度があります。

この繰下げができる年齢の上限は、現在は70歳になるため、最大で42%(0.7% × 5年 × 12か月)も年金額が増えますが、認知度が低いなどの理由より、ほとんど利用されておりません。

しかし2019年4月以降に送付される「ねんきん定期便」には、繰下げ受給について説明したイメージ図が追加されたため、今後は利用者が増える可能性があるのです。

もし実際に繰下げ受給を利用する場合には、この制度のメリットだけでなく、デメリットについても、事前に知っておく必要があると思います。

例えば厚生年金保険の加入期間が原則20年以上ある夫が、老齢厚生年金の支給開始を繰下げすると、繰下げしている期間中は、65歳未満の妻を対象にした「加給年金」は支給されません。

そのうえ加給年金については、繰下げしても金額が変わらないというデメリットがあるのです。

ですから老齢基礎年金だけを繰下げして、老齢厚生年金は65歳から受給するなどの、対策を考える必要があります。

また繰下げにより年金額が増えて、住民税非課税世帯でなくなると、税金や保険料の負担が増えるだけなく、次のようなさまざまな優遇を受けられなくなるという、デメリットが発生するのです。

目次

公的年金等控除額と非課税限度額で、住民税非課税世帯かを判断する

住民税は都道府県や市町村が徴収する地方税で、一定以上の所得があると全員が同じ金額を負担する「均等割」と、所得に応じて金額が変動する「所得割」で成り立っております。

また住民税非課税世帯とは世帯員の全員が、この均等割と所得割が課税されていない世帯です。

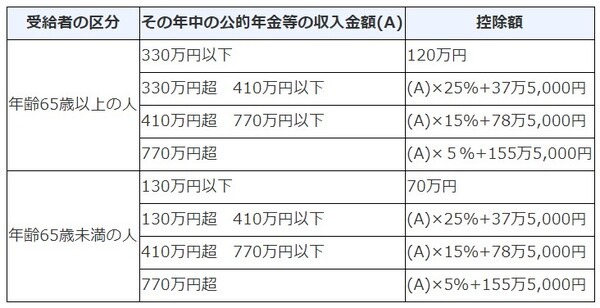

老齢年金に課税される住民税を算出する際は、1月~12月の老齢年金の合計額から、受給者の区分(年齢)や、その年中の公的年金等の収入金額(老齢年金の合計額)に応じた、次のような「公的年金等控除額」(表の一番右側)を控除できます。

公的年金等控除額の金額は、65歳未満だと最低で70万円、65歳以上だと最低で120万円になります。

また非課税限度額は35万円になるため、

65歳以上の単身世帯は、前年の老齢年金の合計額が155万円(120万円+35万円)以下

だと、住民税非課税世帯になります。

ただ非課税限度額は「28万円、31万5,000円、35万円」の、3段階に分かれているため、住所地によってはこれより低い金額で、住民税非課税世帯になる場合があります。

扶養家族がいる場合には、単身世帯より非課税限度額が引き上げされる

妻が扶養家族という夫婦のみの世帯だと、妻の老齢年金の合計額は、公的年金等控除額の範囲内に収まっている場合が多いので、妻に対する住民税は非課税です。

そのため夫に対して、住民税が課税されるか否かポイントになりますが、扶養者がいる場合の非課税限度額は、「35万円 × 世帯人数+21万円」で算出するため、91万円(35万円 × 2+21万円)になります。

これに公的年金等控除額を加えるので、夫が65歳未満の場合、前年の老齢年金の合計額が161万円(70万円+91万円)以下、夫が65歳以上の場合、前年の老齢年金の合計額が211万円(120万円+91万円)以下だと、住民税非課税世帯になります。

ただ非課税限度額は上記のように3段階に分かれているため、住所地によっては

「28万円 × 世帯人数+16万8,000円」や

「31万5,000円 × 世帯人数+18万9,000円」

になる場合があります。

いずれの区分に当てはまるのかを知りたい方は、市町村の窓口やウェブサイトなどでご確認下さい。

老齢年金生活者支援給付金は、住民税非課税世帯が支給要件になる

世帯員の誰かが、身体障害者手帳、療育手帳(保有していない場合は判定書でも可)、精神障害者保健福祉手帳などの、障がいに関する手帳を保有しており、かつ住民税非課税世帯の場合には、NHKの受信料が免除になるという特典があります。

また消費税率の10%への引上げによる、家計の負担を緩和したり、地域の消費を下支えしたりする目的で、プレミアム付商品券が販売されておりますが、上記のような住民税非課税世帯であれば、世帯人数と同じ分だけ購入できます。

その他に2019年10月からは、次のような要件をすべて満たす方に、月額5,000円を基準にして、保険料の納付期間などで金額が変わる、老齢年金生活者支援給付金が支給される予定です。

・ 同一世帯の全員について、住民税が非課税である

・ 前年の老齢年金とその他の所得の合計額が、87万9,300円以下である

例えば妻が老齢基礎年金と、その上乗せとなる老齢厚生年金をわずかに受給している場合には、老齢年金生活者支援給付金を受給できる可能性が高くなります。

しかし同一世帯の夫に住民税が課税されると、老齢年金生活者支援給付金を受給できなくなるため、今後は住民税非課税世帯に該当するか否かが、世帯の収入に影響を与えるのです。

高額療養費と入院時食事療養費でも、住民税非課税世帯は優遇される

医療機関などの窓口に保険証を提示して、診療を受けた場合の自己負担の割合は、70歳未満は原則として3割(小学校就学前は2割)になります。

また70歳以上75歳未満は原則として2割(現役並み所得者は3割)、75歳以上は原則として1割(現役並み所得者は3割)になります。

ただ医療費の自己負担には上限が設けられているため、同一月(1日から月末)内に支払った医療費の自己負担が、所定の自己負担限度額を超えた場合には、その超えた部分が「高額療養費」として払い戻されるのです。

例えば70歳以上の自己負担限度額は、「外来(個人ごと)」と「入院+外来(世帯ごと)」に区分されておりますが、その金額は次の表の右側になります。

これを見るとわかるように、一般と住民税非課税世帯の自己負担限度額は、2倍~3倍くらいの差があるため、やはり住民税非課税世帯は優遇されているのです。

その他に入院中の食事代に対しては、入院時食事療養費が支給されるため、標準負担額を支払えば良いのですが、その金額は例えば70歳以上の一般の場合には、1食あたり460円になります。

一方で住民税非課税世帯の場合には、210円(過去12か月の入院日数が91日以上の場合は160円)になり、住民税非課税世帯で所得が一定基準に満たない場合には、100円になるという優遇もあります。

高額介護サービス費でも、一般と住民税非課税世帯には負担の差がある

介護保険には「高額介護サービス費」という、上記の高額療養費と似たような制度があり、同一月(1日から月末)あたりの自己負担限度額は、次の表の右側になります。

高額療養費ほどは一般と住民税非課税世帯の差はありませんが、一般が2017年8月から引き上げされ、住民税非課税世帯は据え置きになったため、その差は広がっているのです。

その他に医療保険の自己負担と介護保険の自己負担を合算し、それが所定の自己負担限度額を超えた時に払い戻しされる、「高額介護合算療養費」という制度もあります。

この高額介護合算療養費についても、高額療養費や高額介護サービス費と同じように、一般より住民税非課税世帯の方が、自己負担限度額が低く設定されているため、介護の面でも優遇されているのです。(執筆者:社会保険労務士 木村 公司)