吉本興業所属の芸人に関してお金に絡む不祥事がまた発覚しましたが、当初は「所得隠し」、「申告漏れ」 という、脱税を疑われる疑惑ではよくありそうな感じの報道でした。

しかしその後の報道では「無申告」を繰り返していたということが明るみになり、申告の手続き自体果たしてないことが常態化していたということになります。

無申告のように手続きを果たしていない場合は、大きなペナルティを負いますが、その1つが青色申告の取り消しです。

青色申告は節税になる税務上の特典も多く、取り消しは節税のコマを失うことになりかねません。

目次

「申告漏れ」が絶対悪とは限らない

企業・個人とも、「申告漏れ」、「所得隠し」による追徴課税の報道がよくなされます。

売上を意図的に隠していたとなれば悪質性は高いですが、申告漏れに関しては税務署がそう指摘したから絶対に悪いとも言い切れません。

必要経費に算入できる・できないをめぐって、納税者側と税務当局で「見解の相違」があることがよく報じられますが、税務当局の見解が常に正しいとは限りません。

国税不服審判所への不服申し立てや、裁判所への税務訴訟を通じて、税務当局の処分が取り消されることもあります。

ただ労力と手間を要しかつては納税者の見解が認められることはわずかだったため、税務当局の見解を受け入れ修正申告に応じることも多いです。

逆に申告漏れが認められなかったものが、のちに租税回避にあたるとして国側が対策をうってくる場合もあります。

例えば海外子会社の株式譲渡による多額の欠損金で法人税を納めていない大企業のケースが批判を浴び、財務省は節税封じを検討しています。

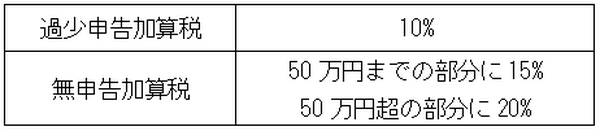

無申告加算税と過少申告加算税の税率

申告漏れに対する追徴税額には、法人税や所得税の増加分(本税)のほか、過少申告加算税があります。

問題になった徳井氏のように無申告(もしくは期限後申告)の場合は、無申告加算税が課されます。

過少申告加算税・無申告加算税は税率が異なり、無申告加算税のほうが高く設定されています。

表の数値はあくまでも原則のため、調査前に自主申告するような場合は税率が軽減されますが、税務調査の後に申告するようなケースだと原則的な税率が適用されます。

さすがに無申告は悪質性が高い

徳井氏のように、無申告でさらに税務調査が入ってようやく申告するような場合は、加算税率も原則通りの高いほうが適用されます。

無申告は申告漏れよりも悪質性が高く弁解のしようが無いのですが、これでは一体の何のために節税になる会社設立を行ったか理解できない状況です。

さらに何回も無申告していると、節税の有力な特典すら失うことを次に説明します。

無申告は代表的な青色申告取り消し事由

個人事業でも法人でも、青色申告により様々な特典がありますが、法人の大きな特典は欠損金を最大10年繰り越せることです。

その他零細企業では、30万円未満の資産を減価償却せずに必要経費・損金にできる特例も有名です。

しかしそんな青色申告も、優良な納税者と言えない場合には承認が取り消されてしまいます。

青色申告で申告してない年度の赤字は繰り越せず、節税メリットが失われます。

青色申告取り消しというと、別のスキャンダルを思い浮かべた人もいるのではないでしょうか?

1年前に報道された、閣僚の国税庁口利き疑惑です。

これは青色申告を取り消されそうになった法人からお金を得て、当時の閣僚サイドが口利きをはかったという疑惑ですが、関連記事では青色申告取り消しとなる条件について説明しました。

改めて、その条件にもう一度触れると下記のとおりです。

・2期連続で期限内申告を行わない(法人のみ)

・帳簿書類を提示しない

・帳簿書類の不備に対する改善要求に従わない

・半分超に及ぶ、巨額(500万円以上)の所得隠しを行った

・帳簿書類の記載状況が不十分で、推計課税が行われた

法人の場合は、条件の1つに2期連続で期限内申告を行わないというものがあり、これが一番明確な要件でもあります。

問題になった徳井氏の場合、設立以来一度も期限内申告を行ったことが無いと報道され、青色申告の特典を全く受けなかったと想像できます。

その意味でも、会社設立による節税の意義が大きく薄らいでいるように見えます。

青色申告取り消しに対する交渉の余地

2018年発覚の口利き疑惑では、青色申告取り消しは2期連続で期限内申告を行わかったのが原因では無いだろうと推測しました。

他の要件が原因で取り消しに至った場合と異なり非常に明確な要件であり、青色申告取り消しを撤回させる交渉の余地など無いからです。

所得隠しレベルでも取り消しになることはありますが、問答無用で取り消しに至る無申告は、この点から見ても重いペナルティをもたらすことは否めません。

また青色申告取り消しの要件から見ても、青色申告適用法人でないことは、企業に対する信用度の低下ももたらします。

次に述べる災害のようなケースは別として、法人個人問わず、期限内申告・納税の義務ぐらいは果たしたいものです。

【参考】被災地域における申告期限の延長

なお台風などの被災地域に関しては、災害による申告期限の延長が認められる場合があります。

被災者の方におかれましては、期限内申告ができるよう、該当地域にあたるかの確認もしてください。(執筆者:AFP、2級FP技能士 石谷 彰彦)

参考:国税庁 令和元年台風第19号に関するお知らせ