アルバイトで給与所得のある学生や、働きながら大学や専門学校に通っている人には、給与所得控除にプラスして「勤労学生控除」という所得控除を使える場合があります。

高校生、大学生のお子さんを持つ保護者の方のなかには、子供がアルバイトなどで稼ぎすぎると「扶養を外れて親の税負担が増える」と気になっている人もいるでしょう。

今回は、勤労学生控除の仕組みや2020年分からの所得控除額について、詳しく解説します。

目次

勤労学生控除とは

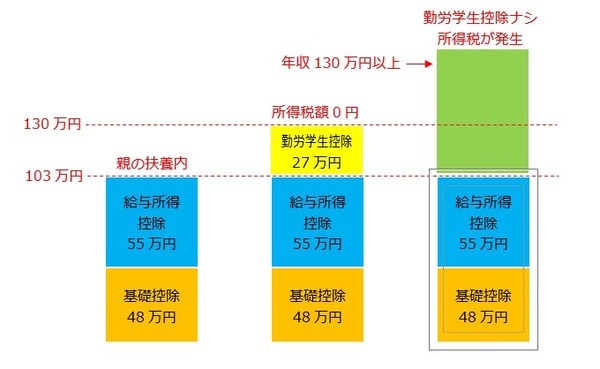

勤労学生控除は、高校・大学・専門学校などに在籍する学生が、アルバイトなどで1年間に一定額以下の給与所得があった時に27万円の所得控除が受けられる制度です。

全日制の学校だけでなく、日中はアルバイトをして夕方から夜間の学校に通っている場合でも勤労学生控除を受けられることがあります。

※詳しい条件は、国税庁のサイトで確認してください。

勤労学生控除の対象

勤労学生控除が受けられるのは、学生本人が納税者であり、その年の12月31日の時点で以下の3つの要件の全てに当てはまる人です。

(1) 給与所得などの勤労による所得があること

(2) 合計所得金額が65万円以下(令和2年分以降は75万円以下)で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること

(3) 特定の学校の学生、生徒であること引用元:国税庁 勤労学生控除

親の扶養と勤労学生控除は併用できない

勤労学生控除は、学生の所得税に対する控除制度のため、下記のような注意点や、

注意点2. アルバイトをしていても、年収103万円以下で親の扶養に入っている学生は、そもそも自分で所得税を納めていないので、勤労学生控除できない

下記のような特徴があります。

特徴2. 親の扶養から外れて働きながら学校へ通っている人も、年収によっては勤労学生控除が受けられる

勤労学生控除を受けられる年収

勤労学生控除には、「合計所得金額が75万円以下」という条件があります。

たとえば、アルバイトの給与収入だけの人であれば、年収から給与所得控除55万円を引いた残りの金額が「合計所得金額が75万円以下」となればOKです。

つまり55万円+75万円=年収130万円以下であれば、勤労学生控除の条件を満たします。

図:学生の年収と所得税の関係 ※金額はすべて2020年からの控除額

親の扶養を外れる落とし穴

勤労学生控除によって、「年収130万円までならアルバイトで稼いでもOK」と早合点するのは危険です。

子供が年収103万円を超えて親の扶養を外れると、

・ 親の会社の福利厚生に「扶養手当」がある場合、扶養手当もストップする

ことになります。

また、子供の年収が130万円を超えてしまうと、子供本人に年金保険料や健康保険料の負担も発生します。

家計全体が潤うよう家族会議を開く

子供が自分で稼いで手元のお金が増えたとしても、家計全体で見たときに損をしてしまう場合があるので、家族でよく話し合うことをおすすめします。(執筆者:2級FP技能士 久慈 桃子)