原則65歳から支給される、次のような公的年金の受給開始を、1か月遅くするごとに、65歳から支給される金額より0.7%増額します。

・ 1階部分:老齢基礎年金(全国民が共通して受給できる)

このような仕組みは「繰下げ受給」と呼ばれており、受給開始を遅くできる年齢の上限は、現在は70歳になります。

ただ法改正があったので、2022年4月以降に70歳を迎える方については、75歳まで受給開始を遅くできるのです。

これにより上限まで遅くした場合の増額率は、現在の42%(5年 × 12か月 × 0.7%)から、84%(10年 × 12か月 × 0.7%)に上昇します。

一方で公的年金の受給開始を、1か月早くするごとに、65歳から支給される金額より0.5%減額します。

このような仕組みは「繰上げ受給」と呼ばれており、受給開始を早くできる年齢の下限は、現在は60歳になります。

ただ繰上げ受給についても法改正があったので、2022年4月以降に60歳に到達する方については、減額率が0.4%に下がるのです。

これにより下限まで早くした場合の減額率は、現在の30%(5年 × 12か月 × 0.5%)から、24%(5年 × 12か月 × 0.4%)に低下します。

目次

国民年金基金とiDeCoは公的年金から影響を受ける

公的年金の繰下げ受給は強制ではないため、75歳に引き上げされた後も、原則通りに65歳から受給して良いのです。

しかし一部の週刊誌などは、厚生労働省が繰下げ受給の上限を、75歳まで引き上げする案を発表した際に、公的年金の支給開始年齢が75歳に変わると誤解させるような記事を、よく掲載しておりました。

またこのような記事が掲載された後、老齢厚生年金を受給できない自営業者やフリーランスなどが、老齢基礎年金の上乗せを準備するために加入する「国民年金基金」に対して、多くの問い合わせがあったようです。

その問い合わせとは、公的年金の支給開始年齢が75歳になったら、国民年金基金から支給される「老齢年金」も、75歳から支給されるのか、というものです。

これを受けて国民年金基金はウェブサイトの中に、「国民年金基金は公的年金とは財政方式が違う、独立した制度なので、公的年金の支給開始年齢が変わっても、その影響は受けません」と、記載していた記憶があります。

最初は納得したのですが、改めて考えてみると、国民年金基金だけでなくiDeCo(個人型の確定拠出型年金)も、公的年金の支給開始年齢が変わると、多少は影響を受けるのではないかという疑問が、頭の中に浮かんできたのです。

それは例えば繰上げ受給を利用して、公的年金の受給開始を65歳より早めた場合になります。

【影響1】付加年金に相当する部分の受給開始が早くなる

自営業者やフリーランスなどの国民年金の第1号被保険者が、国民年金の保険料に加えて、月400円の付加保険料を納付すると、「200円 × 付加保険料の納付月数」で計算される付加年金を、原則65歳から受給できます。

この付加年金の特徴としては、原則65歳で受給を始めてから2年が経過すると、元がとれてしまうため、納付要件を満たす方は、付加保険料を納付した方が良いと思います。

ただ国民年金基金から支給される老齢年金の、1口目の給付(終身年金A型、B型)には、「付加年金に相当する部分」が含まれているため、国民年金基金に加入すると、付加保険料を納付できません。

また老齢基礎年金の受給開始を65歳より早めると、1口目の給付の中に含まれる、付加年金に相当する部分の受給開始を、65歳より早めたことになります。

つまり老齢基礎年金と付加年金に相当する部分は、同じ時期から受給する必要があるのです。

早く受給できるのはメリットですが、老齢基礎年金と同じ減額率で、付加年金に相当する部分も減額され、それが生涯に渡って続くのは、デメリットだと思います。

なお老齢基礎年金の受給開始を65歳より遅くすると、上記のような割合で増額するのですが、付加年金に相当する部分は増額しないようです。

一方で付加年金については、老齢基礎年金を繰上げ受給すると、同じ割合で減額され、老齢基礎年金を繰下げ受給すると、同じ割合で増額されます。

このように繰下げ受給を利用すると、付加年金は増えるのに、付加年金に相当する部分は増えないという点には、注意する必要があります。

【影響2】所得税が課税される可能性がある

3種類の公的年金のうち、障害基礎年金や障害厚生年金などの「障害年金」、遺族基礎年金や遺族厚生年金などの「遺族年金」は、金額がいくらでも非課税になります。

それに対して原則65歳から支給される、老齢基礎年金や老齢厚生年金などの「老齢年金」は、金額によっては所得税が課税されるのです。

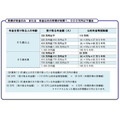

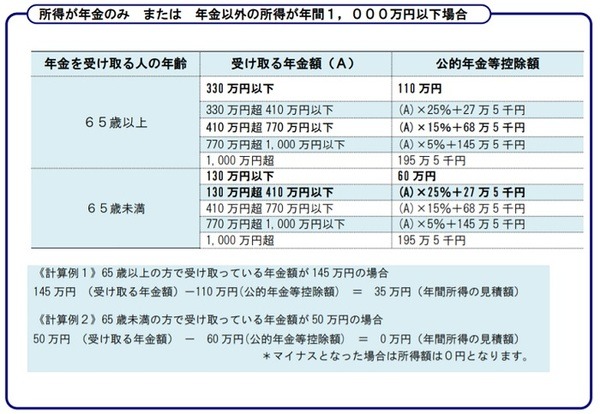

ただ課税される所得税を算出する際は、老齢年金の金額に応じた「公的年金等控除額」を差し引けます。

例えば年金以外の所得がない場合、または年金以外の所得が年間で1,000万円以下の場合、公的年金等控除額の金額は次のようになります。

この他に所得控除のひとつである「基礎控除」の、48万円を差し引けるため、老齢基礎年金と老齢厚生年金の年間の合計が、次のような金額以下であれば、所得税は課税されないのです。

65歳未満:108万円(公的年金等控除額60万円 + 基礎控除48万円)

65歳以上:158万円(公的年金等控除額110万円 + 基礎控除48万円)

そのため老齢基礎年金と老齢厚生年金を繰上げ受給して、65歳になる前から受給した場合、この2つの合計が年間で108万円以下であれば、所得税は課税されません。

ただ繰上げ受給の老齢基礎年金と老齢厚生年金に加えて、国民年金基金から支給される老齢年金、iDeCoから支給される年金の老齢給付金を受給する場合には、注意する必要があります。

その理由としては、「繰上げ受給の老齢基礎年金と老齢厚生年金 + 国民年金基金から支給される老齢年金 + iDeCoから支給される年金の老齢給付金」から、公的年金等控除額と基礎控除を差し引くからです。

例えば60歳から65歳になるまでの間に支給される、「国民年金基金から支給される老齢年金 + iDeCoから支給される年金の老齢給付金」がぎりぎり108万円以内に収まっている方は、繰上げ受給を利用することによって、所得税が課税される可能性があります。

ですから繰上げ受給を利用する場合には、iDeCoから支給される老齢給付金は年金で受給しないで、「一時金」か「一時金と年金の併用」で受給した方が良いと思います。

また老齢給付金を年金で受給する場合には、公的年金等控除額の金額が上昇する65歳以降から、受給した方が良いと思います。

【影響3】60歳以降はiDeCoや国民年金基金に加入できない

20歳から60歳までの40年(480月)の間に、国民年金の保険料の未納期間や、国民年金の保険料の納付を免除された期間などが、1月もない場合には、原則65歳から満額の老齢基礎年金を受給できます。

一方で未納期間や免除期間がある場合には、これらの月数の分だけ、老齢基礎年金が減額されるため、満額を受給できない

のです。

しかし60歳から65歳になるまでの間に、国民年金に任意加入して、保険料を納付すると、満額を受給できる場合があります。

これに加えて国民年金基金に加入できるのは、60歳までになりますが、国民年金に任意加入して、保険料を納付している場合には、60歳から65歳になるまでの間に、国民年金基金に加入できるのです。

また2022年5月からは国民年金基金だけでなく、iDeCoにも加入できるようになります。

老齢基礎年金の金額を増やしたい方は、任意加入した方が良いと思いますが、繰上げ受給を利用し、65歳になる前から公的年金の受給を始めると、任意加入できなくなります。

そのうえ任意加入できなくなると、60歳以降は国民年金基金やiDeCoに、加入できなくなってしまうのです。

ですから60歳以降も引き続き、国民年金基金やiDeCoに加入したいと考えている方は、公的年金の受給開始を65歳より早めることに、慎重になった方が良いと思います。(執筆者:社会保険労務士 木村 公司)