相続税は亡くなった人の財産に対して課される税金であり、基本的に相続人が相続税を支払うことになります。

しかし相続人以外の人であっても、相続税の申告・納税が必要となるケースが3パターンありますので、該当する場合は申告手続き忘れにご注意ください。

目次

パターン(1) 遺言により相続財産を取得した人

相続財産は遺産分割協議で各財産の取得者を決めますが、遺産分割協議に参加できるは亡くなった人(被相続人)の法定相続人のみです。

法定相続人は配偶者と子が原則であり、子が不在の場合は親に相続権が移ります。

そのため被相続人に配偶者と子がいるケースにおいて、被相続人の親や兄弟姉妹には相続権がありません。

しかし亡くなった人が遺言書を作成し、特定の人に相続財産を渡す内容が記載されている場合は、兄弟や赤の他人であっても相続財産を取得することは可能です。

ただ相続税は相続財産に対して課される税金ですので、相続人以外の人が相続財産を取得した場合も、相続人が相続財産を取得した際と同様に申告手続きが必要です。

相続税の計算方法や税率は相続人が取得した時と同じですが、被相続人1親等の血族以外(配偶者を除く)の人が相続財産を取得した場合、算出された相続税額の2割を上乗せした金額を納税することになります。

パターン(2) 死亡生命保険金の受取人となった人

死亡生命保険金の受取人は、配偶者や子どもなど、相続人を指定しているケースが多いですが、相続人以外の人が受取人になることも可能です。

被相続人が契約した生命保険で、被相続人が死亡したことを原因として受け取った死亡生命保険金は、相続財産ではありませんが相続税の対象となります。

相続税の対象となった死亡生命保険金は、他の相続財産と合算して相続税の計算を行います。

死亡生命保険金には非課税控除額が存在し、相続人が死亡生命保険金を取得した場合、保険金が控除額以内の金額であれば非課税です。

しかし非課税控除額を適用できるのは相続人が取得した場合のみなので、相続人以外の人が死亡保険金を受け取った際は、非課税控除額を差し引くことはできません。

500万円 × 法定相続人の数=非課税控除額

パターン(3) 孫が贈与税の特例制度を利用している場合

贈与税には贈与者の孫が適用できる特例が存在し、特例制度を活用することで贈与税を支払わずに財産を渡すことも可能です。

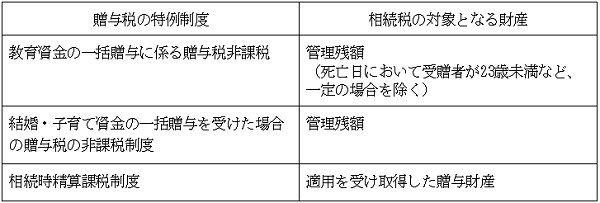

しかし贈与税の特例の種類によっては、贈与者の相続が発生した際、特例を適用して取得した贈与財産の一部まはた全部を相続財産と合算し、相続税の計算をしなければいけない制度もあります。

【相続税がかかる贈与税の特例制度の種類と対象財産】

相続税の基礎控除は相続人以外にも適用可能

相続税の基礎控除額は、相続税の課税対象となる財産全体に対して適用される控除なので、相続人以外の人が取得した相続財産等からも差し引くことが可能です。

3,000万円+600万円 × 法定相続人の数=相続税の基礎控除額

相続税の課税対象財産が基礎控除額以内であれば相続税は発生しませんので、相続人以外の人が相続財産を取得した場合でも、相続税を納税する必要はありません。

なお相続税の基礎控除額を超える相続財産等がある場合には、相続開始した日の翌日から10か月以内に相続税の申告および納税が必要となりますので、相続税の対象となる財産は早めに把握しましょう。(執筆者:元税務署職員 平井 拓)