今年に入り、世界景気が停滞の中、各国の中央銀行が政策金利引下げを実施しています。

トルコや、インドネシア、ブラジル、ロシアといった新興国に始まり、先進国でも韓国・オーストラリアで利下げを実施しました。

この7月には世界経済の中心であるアメリカも、10年ぶりに政策金利引下げに踏み切りました。

そんな今こそ、株式投資から外国債へシフトする絶好のタイミングです。

なぜなら、為替ヘッジコストが低下しているからです。

ここでは不安定な株式への投資から、債券投資へシフトするその理由と、お勧めの商品、注意点などをまとめてみました。

目次

なぜ、今こそ外国債投資なのか

2008年のリーマンショックから10年が過ぎ、景気サイクルが

(2) 景気上昇

(3) 景気停滞

と進んできました。

まだ「(4) 景気減速から低下」のステージには入っていないようですが、世界中で政策金利が引き下げられるのは、その気配があるからに他なりません。

もちろん投資手法も、転換期に入っています。

この転換期に、1つ先を行く外国債投資のメリット・デメリットを考えてみましょう。

株式との違いで見る債券投資の魅力

債券投資の魅力は、この2点に代表されるでしょう。

・「株式投資と組み合わせることによる投資効率の向上」

特に債券は「利金」と呼ばれる発行元が約束してくれる収益に着目すると、投資利回りが当初から想定できるのがお勧めする理由の一つとなります。

株式にも配当金がありますが、業績により変動する場合もあり、そもそも無配の株式もありますからね。

また景気が良く、株式相場が右肩上りの時期には債券が売られ、景気が低迷または悪くなる時期には、利金が約束されている債券が買われるのです。

株式と債券は、シーソーの関係だと考えれば分かりやすいでしょうか。

株式と債券の両方に投資することで、リスクを抑えながらリターンを最大化する投資効率の向上も可能です。

債券投資の基礎については、こちらを参考にしてください。

国内債と外国債の違い

次に国内で発行される円建債と、外国で発行される外国債があります。

最大の違いは、「利回りと為替リスクの有無」です。

利回りは前述の利金の大きさと購入価格によって決まりますが、国内はマイナス金利政策が続いており、現在の日本10年国債利回りは-0.1%台と個人が投資対象とする水準ではありません。(※個人向け国債を除く)

日本企業が発行する社債は、この国債金利を基準に発行されるため、1%を超える利回りを狙うには相応の発行体リスク(利払い停止や倒産リスク)を背負うこととなります。

残念ながら今の国内金利水準では、投資のリスクとリターンに見合った商品がなく、マイナス金利が続く限り、この状況は変わらないと思われます。

そんな円建債と違い、外国債には為替リスクがあるものの、リスクとリターンに見合った投資商品が存在します。

各国が発行元となる国債でも、先進国より新興国発行の国債金利(リターン)は高く、その分元本変動リスクは高くなります。

先進国のアメリカに対象を絞っても、国債と社債やモーゲージ債ではリスクとリターンに見合った投資が可能となります。

為替ヘッジコストが下がってきた今こそ、外国債の投資信託がお勧め

今年7月にアメリカが政策金利を引下げたことで、当面は長期・短期ともに金利上昇を心配しなくて良い状況となりました。

これはマイナス金利の日本との金利差が生まれず、為替リスクを低減する為替ヘッジコストが低下(または低位安定)することを指します。

米ドルと円の場合、為替ヘッジコスト(短期金利差)は直近まで年3%程度でしたが、2%前半まで下がってきました。

外国債に投資する際の最大の難点は、この為替変動リスクにあります。

この最大の難点を克服する為替ヘッジコストが下がる今こそ、リスクとリターンに見合った外国債投資のチャンスなのです。

ただし、外国債を銘柄指定で購入すると為替リスクは存在し続けます。

単独で為替ヘッジが利用できないからです。

そこで為替ヘッジ付の投資信託が、外国債投資のお勧め手法となるのです。

お勧め為替ヘッジ付外国債投資信託

では具体的に為替ヘッジ付の外国債投資信託にはどんな商品があるか、見てみましょう。

ポイントは、皆さんのリスクとリターンに見合った着地点を見つけることです。

なお@100円/米ドルに近付くような円高水準となった場合は、為替ヘッジなしのコースへスイッチングすると、よりリターンが確保できる選択肢も意識しておきましょう。

元本変動リスクを避けた投資手法(目標利回り2%)

元本変動リスクを避けた外国債投資は、発行元の格付を高いものにする必要があります。

また金利を高くするには、政策金利の高い国への投資が必要となります。

ただし政策金利が高い国は、経済や政治が安定していない新興国となり、最初に挙げた高い格付の国が存在しなくなります。

このギャップを埋めてくれる投資手法が、国際機関が発行元となる新興国通貨建の為替ヘッジ付投資信託となります。

国際機関とは世界銀行や国際復興開発銀行、欧州開発銀行など、日本も出資している国際機関のことで、新興国を中心にインフラ投資等を実施するために債券を発行し資金を集めています。

そのため国際機関債の格付は最上級のAAAまたはそれに準するため、元本変動リスクを避けながら為替ヘッジで為替リスクも低減し、確実に利回りを確保する投資手法となるのです。

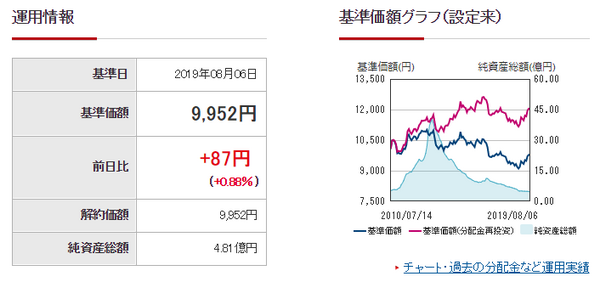

国際機関債ファンド(円コース)(愛称:キックオフ)

新興国の国債に分散した投資手法(目標利回り5%)

メキシコやトルコ、ブラジルといった新興国国債等に投資することで、発行元のリスクは残りながらも分散投資でリスクを低減し、為替ヘッジ付でより高い利回りを追求する投資手法です。

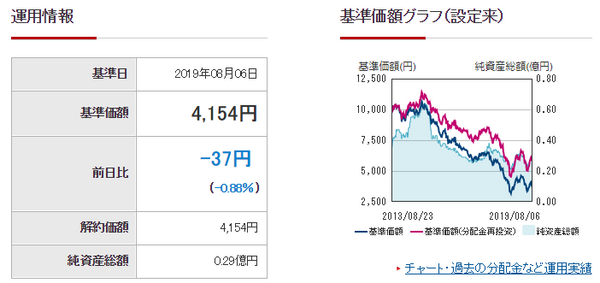

新興国ソブリン・ファンド(為替ヘッジあり)

高い金利の国債に絞って利回りを追求する投資手法(目標利回り10%)

リターンを追求するなら、トルコ国債に集中投資することも一案です。

もちろん為替ヘッジ付の投資信託で、為替リスクは低減しておきましょう。

なおトルコの国内事情は変わりやすく、売却時の流動性が確保されている必要がありますので、あくまでも分散投資の一つとしてご検討ください。

またここでご紹介する投資信託は一部のみ為替ヘッジ付となっており、為替リスクがなくなる訳ではありませんので、ご留意ください。

トルコ債券オープン(為替アクティブヘッジ)

負けない投資を目指しましょう

米中貿易摩擦の行方は、まだ見通せない状況にあります。

また消費税増税を10月に控えた日本では、年内いっぱい株式相場が平行線をたどる可能性もあります。

この転換期に合わせ、皆さんの投資手法を分散させ、負けない投資を目指しましょう。(執筆者:中野 徹)