政府が2020年4月7日に閣議決定した「新型コロナウイルス感染症緊急経済対策」において、子育て世帯に対しては児童手当1万円上乗せという経済対策も盛り込まれました。

ただし所得の合計額 – 控除額が、622万円 + 38万円 ×(69歳以下扶養親族等の数)+ 44万円 ×(70歳以上扶養親族等の数)未満 でないと上乗せされません。

上乗せの所得制限について、年末調整結果(給与所得の源泉徴収票)に基づいた確認方法は(1)で触れております。

(2)では、確定申告書に基づいて確認してみる方法を解説します。

目次

扶養親族等の確認

確定申告を行った場合は、確定申告書の控えを基に算出可能です。

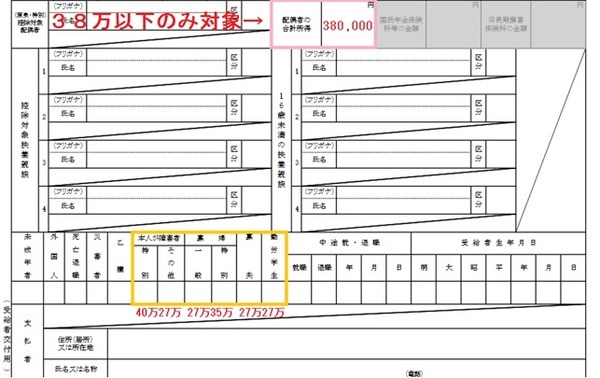

確定申告書第二表の「扶養控除」、「配偶者控除」、「同一生計配偶者」、「16歳未満の扶養親族」欄に記載された方は対象者としてカウントされます。ただし配偶者に関しては、「配偶者特別控除」にチェックがついている場合カウントしません。

なお紹介した事例の確定申告においては給与所得を申告対象としており、(1)の事例で使用した給与所得の源泉徴収票に基づいております。

確定申告書記載例では、69歳以下の控除対象配偶者1人と16歳未満扶養親族1人のため、所得限度額は622万円 + 38万円 × 2人 = 698万円です(源泉徴収票の記載例と同じです)。

所得合計額の確認

所得の合計額は第一表・所得金額欄の「合計」が原則です。

ただし分離課税の所得がある場合、第三表の所得金額を加算しますが、全ての所得が対象となるわけではありません。

株式等の譲渡(一般・上場いずれも)と「上場株式等の配当等」は加算せず、退職所得も原則として加算しません。先物取引は加算の対象ですが、差し引く繰越損失があれば差引後で加算します。

また第一表の「配当所得」のうち、住民税申告不要等申出書などにより、住民税で申告不要・申告分離課税とした上場株式等の配当も加算しません。

なお上記関連記事で簡単に触れていますが、住民税の納税通知書送達日後に確定申告を行った場合は、住民税申告不要等申出書を提出せずとも、配当の申告不要が適用されます。令和元年分に限っては、4月17日以降の個別期限延長を生かして確定申告を行う余地があるといえます。

上記の確定申告書の記載事例では、配当所得を住民税で申告不要を選択したものとすると、所得の合計額は給与所得のみ747万6,000円です(源泉徴収票の記載例と同じです)。

控除額の確認

控除額は、確定申告書第一表の「所得から差し引かれる金額」のすべてが対象になるわけではありません。

該当する控除であれば、基本的に確定申告書に記載された金額が差し引かれます。ただし障害者控除のうち同居特別障害者に関しては、所得税計算上の控除額は75万円ですが、児童手当の所得算定にあたっては40万円を差し引く点に注意してください。

また児童手当の所得算定にあたって、上記の控除あるなしに関わらず8万円は定額の控除として誰でも差し引けます。

上記確定申告書の記載例は、同居特別障害者40万円 + 医療費控除10万円 + 定額8万円 = 58万円であり、医療費控除以外は源泉徴収票の記載例と同じです。所得合計747万6,000円から58万円を差し引くと689万6,000円であり、所得限度額698万円を下回ります。

この場合児童手当は満額支給となるため、1万円の上乗せを受けられます。

なお年末調整結果のみであれば、所得の合計額は747万6,000円、控除額は同居特別障害者40万円+定額8万円で、差引699万6,000円となり限度額698万円をオーバーします。医療費控除の確定申告と配当所得の住民税申告不要選択で、上乗せを得られたことになります。

対象控除額の漏れがあれば申告の余地あり

ふるさと納税・住宅ローン控除などは児童手当に影響しませんが、配偶者特別控除を除く人的控除や、雑損控除・医療費控除といった確定申告で受けられる控除は児童手当の算定に影響します。

以上、源泉徴収票や確定申告書をもとに児童手当の所得制限を説明しましたが、これらを基に必要事項を入力すれば所得制限範囲内なのかは判定するツールもあります。

令和元年分に関して年末調整で受け忘れた控除、あるいは要件を満たすのにまだ確定申告してない医療費控除があると、1万円の上乗せ給付を受けられるはずだったのに受けられないこともありえます。

医療費控除は、対象費用が集計された「医療費のお知らせ」に基づいた確定申告も可能になっており、平成28年分以前に比べて手間がかからないように簡素化されています。

令和元年分の確定申告期限は4月16日で、17日以降も個別期限延長で柔軟に受け付けてくれますが、注意点もあります。

3月17日以降の申告で(住民税など)市区町村が共有する所得情報への反映が遅れると公表している自治体も多いため、臨時特別給付が6月支給分に間に合わず後ろにずれる可能性はあります。

またFX取引をやっていて平成30年分以前の繰越損失と令和元年分の黒字を相殺するような場合、住民税の納税通知書送達日(自治体により異なる)までに申告しないと、繰越控除がされず所得が上昇して不利になります。(執筆者:AFP、2級FP技能士 石谷 彰彦)