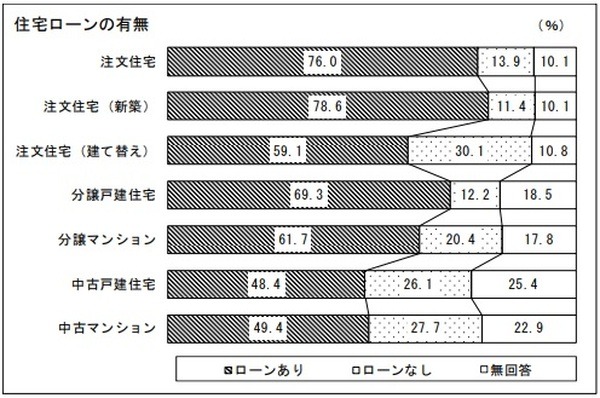

マイホームを購入する際、過半数の方は住宅ローンを利用します。

住宅ローンは、マイホーム購入の全費用を借りられるとは限りません。

多くの方は住宅購入費用から、事前に用意した「頭金」等を除いた額を、ローンとして借ります。

住宅ローン利用者は、自身の財布と、住宅ローンでの支払い(財布)を持っています。

「財布を預ける」とは、主に住宅ローンの支払いについて、主体的に判断せず、不動産会社や工務店等の「他人」や、未来の自分に決断を委ねてしまうことです。

金額の大きさや選択の多さに、問題の丸投げや先送りをしてしまうことです。

マイホーム購入時にさまざまな契約を、支払を不動産会社・建設会社に委ねる結果、

・ マイホームの価格は上がる

・ 借入額が増える

という事態になり、毎月の返済額を減らすため、未確実な将来にまで返済にまわすことにつながります。

他人の利益のために贅沢なマイホームを引き受け、家計が破綻したら本末転倒です。

今回はマイホーム購入時に陥りやすい、不動産会社・建設会社との関係を見つめながら失敗しないマイホーム購入法を紹介します。

目次

立替の代償に、財布を預ける

マイホームを購入する際は、さまざまな会社・人への支払が必要です。

それに対し、住宅ローンは住宅を購入する際に貸し出されます。

住宅ローンは建物と土地を担保にするので、マイホームの引き渡しがないとローンは実行されません。

金融機関によって差異があります。

マイホーム購入費全額を借り入れるとしても、住宅ローンが貸し出されるまでは、自己資金で賄います。

建売住宅や新築の分譲マンションの場合は「完成品」を購入するので、ほとんどの費用を引き渡し時に支払います。

注文住宅の場合は、事前に土地の購入とその諸費用、建物の中間金や諸費用を支払わなければなりません。

自己資金がない場合や、あるいは意図的に、売主である不動産会社や施工者である建設会社が、マイホーム購入時の費用を立て替えしてくれる場合があります。

「つなぎ融資」の代わりに、建設会社が土地代を立て替え、着工金や中間金を不要にするパターンも目にしました。

不動産の支払の他に、登記費用や火災保険、引越し費用や固定資産税の精算についても立て替える場合があります。

資金(支払)を一元管理してくれるので、ワンストップサービスになります。

便利なのですが、他社からの情報(見積など)との比較はしなくなります。

一元管理だと競争相手がいないので、売主サイドに都合の良い提案が多いことは否めません。

立て替えてもらう事柄が増えるほど、依存性が高くなります。

特に立替金が手持ち資金を超えると、マイホームの契約破棄や変更は、より難しくなります。

住宅ローンが実行されなければ、立替金の返済ができなくなるので、立替者の意向に従わざるを得なくなります。

不動産会社・建設会社の予算建ての下で、すべての事柄を決定することになります。

結果的に「借りられる予算」に合わせた、割高なマイホームになってしまいます。

将来の収入に依存する

住宅ローンは79歳まで、35年先(最大79歳まで)まで返済できます。

35年先まで、毎月同額の返済ができると妄想してしまいます。

マイホームの予算は、購入希望物件の総額から作るのではなく、借入期間の収入予測から作ることを勧めます。

しかし、現在の収入で返済計画を作ると、将来の返済計画は破綻してします。

未知の将来に希望はありますが、収入面での「甘い」計画は返済計画の破断となります。

収入は右肩上がりではありません。

マイホーム購入には、さまざまな「優遇政策」がありますが、長くても購入後10年程度です。

・ 住宅ローンの優遇金利(期間を短く限定したほうが、優遇率が高い)

・ 瑕疵担保保険(新築は10年)

・ 住宅ローン減税(2021年度は13年)

返済の楽な購入時をベースにすると、10年を過ぎたあたりから厳しくなってきます。

同時に建物(特に住設)の消耗品の交換が必要となってきます。

そのころにはメーカー等の保証期間も終わり、自費で補修しなければなりません。

住宅ローンの支払い最終返済まで同じであったとしても、マイホームの維持費は増えていきます。

未知の将来性に甘える計画でなく、維持費が上がることを前提した資金計画が必要です。

資金計画は「検討期」に作成

マイホームは1棟なので、1社から購入・建築してもらいます。

最終的には、信頼できる売主(不動産会社)・施工者(建設会社)を選ばないといけません。

しかしその会社に過度に依存(立替)することは、望まないマイホームになってしまう。

将来に依存する返済計画は、家計破断を招きかねません。

現在、マイホーム費用の10割融資のローンする金融機関もあります。

しかし2割程度の自己資金は、用意してください。

自身がマイホーム購入のイニチアチブを握るためにも必要です。

住宅資金や収入には限界があります。

資金計画は冷静に作成できるように、マイホームの購入期ではなく、検討期に作成するようにしましょう。(執筆者:金 弘碩)