大企業であるパナソニックがバブル世代に早期退職を促す目的で、退職金を最大4,000万円割り増しするとの記事がSNS上で話題になりました。

もらえる退職金は増えるほどうれしいですが、退職金は所得税の対象であり、金額が増加すれば支払う所得税も多くなります。

また退職金の受取方法は一括と年金形式の2種類ありますが、受け取り方によって所得区分が変わりますのでご注意ください。

目次

退職金を一括受け取りは退職所得の対象

退職したことで支払われる一時金は、退職所得の対象です。

所得税は通常所得の合計金額に対して税率を乗じますが、退職所得は他の所得とは別で税率計算を行い、所得税を算出します。

退職所得は退職金から退職金控除額を差し引き、その金額を1/2したものを退職所得とし、退職所得控除額はその会社で働いた年数が長いほど、控除額が多くなります。

【退職所得の計算式】

収入金額ー退職所得控除額 × 1/2=退職所得

【退職所得控除額の計算方法】

勤続年数退職所得控除額

※勤続年数に端数がある場合は切り上げ

(11年5か月 → 12年)

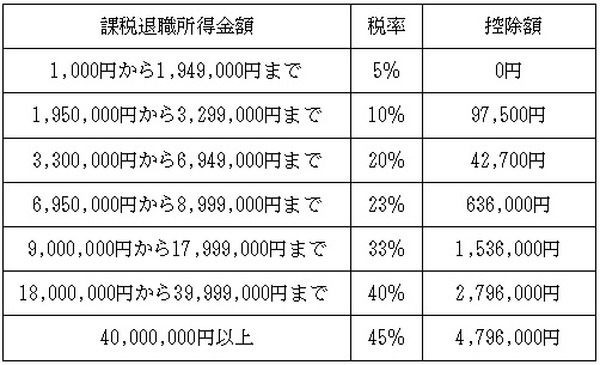

所得税の税額表(令和2年分)

年金形式の受け取りは雑所得の対象

退職金を年金形式の受け取る場合、所得区分は「雑所得」です。

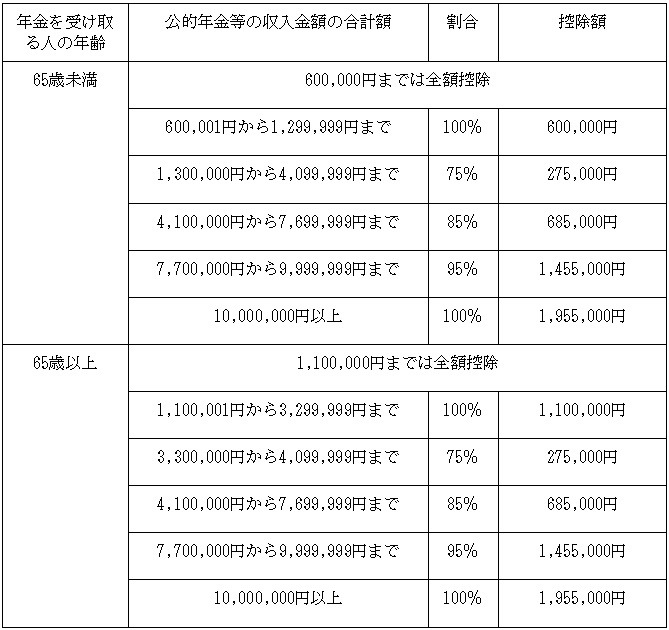

その年に受け取る年金収入から、公的年金等控除を差し引いたものが雑所得となり、公的年金等控除額は受け取る年齢、合計所得金額によって変わります。

退職金を一括で受け取ると1度にすべての退職金が課税対象となりますが、年金形式なら1年で受け取る金額が少なくなるので、退職金に課される税率を抑えられる効果も期待できます。

公的年金等に係る雑所得の速算表(令和2年分)

【公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下の場合】

一括受取の方が所得税を節税できる可能性が高い

退職金を一括で受け取った場合の退職所得は、20年勤務なら800万円、40年勤務なら2,200万円まで控除できるため、退職金が退職所得控除額以内なら所得税は課されません。

退職金が退職所得控除額を超えている場合でも、超えた金額の1/2が退職所得となるので、他の所得よりも優遇措置が講じられています。

一方年金形式の受け取りの場合、その年の収入がその年金のみであれば、一括受取よりも所得税を抑えられることもあります。

しかし雑所得は退職所得とは違い、他の年金や給与所得と合算して税率計算をしなければなりません。

合計所得が多くなれば税率も高くなりますので、退職金だけでなく他の所得も踏まえて比較する必要があります。

一般的ケースで考えると、一括受取の方が納める所得税は少なくなる可能性は高いです。

ただ高額な退職金を受け取る場合や、年金形式の退職金以外の収入がない場合においては、年金形式の方が所得税の支払いが少なくなる可能性もあります。

税金は受け取った年の法律が適用される

所得税はその年の法律に基づいて税金計算を行い、法律は毎年改正されています。

現時点の試算では年金形式で退職金を受け取った方が節税になる場合でも、税制改正により雑所得に対する税率が高くなれば、納税額が増える可能性もあります。

一括受取と年金形式での受け取りのどちらがいいかは、ケーズバイケースです。

年金形式で受け取る際は、1年間で受け取る金額や他の年金収入なども踏まえて試算し、どちらの方法で受け取るかを決めてください。(執筆者:元税務署職員 平井 拓)