人生100年時代シリーズ第3段です。

今回は、前回(老後の収入把握)・前々回(介護費用の準備)の内容を踏まえ、老後の収入を作る具体的な方法を紹介したいと思います。

目次

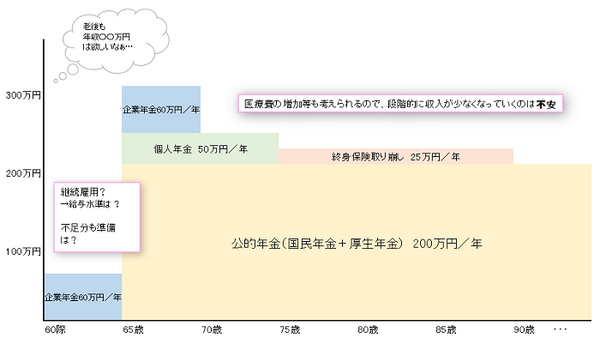

把握した老後収入を図にしてみましょう

第1回で、老後のざっくりとした収入を把握する方法をお伝えしました。

これを簡単で構わないので、図に書き記して見ると、具体的にいつ頃自分の収支が悪化するのか、逆にいつ頃余裕が出るのかがなんとなく分かります。

収支を夫婦単位で考えている場合は、夫婦合算の金額で書いていても構いません。

想定される支出を書き出しましょう

老後設計において収入も大事ですが、そもそもいくらくらい使うのか、使いたいのかを考えておくことも大切です。

日々の生活以外にも、「退職後は趣味を楽しみたい」とか、「年に1回は家族で旅行に行きたい」など、働いている間にはなかった時間ができることで、「楽しみ」に使うお金も増える傾向にあります。

また、

築年数を重ねていく自宅のリフォーム

車の買い替え等

使わなければならないお金のことも考えておくとより安心です。

生活水準は人それぞれなのですが、仕事上の経験から申し上げると、年間400~500万円の収入が欲しいという結論に至る方が多いです。

不足収支を埋める作業

ここからが具体的な対策の打ち方になります。

上の表のような収入グラフになった人が、もし年間400万円の収入が欲しい場合、60~65歳の間の収入が圧倒的に不足します。

また、65歳以降も年間100万円以上の慢性的な収入不足に陥ります。

また、企業年金の受取終了後はさらに収入不足が深刻になります。

課題は以下の3点になります。

(2) 65歳以降の収入不足

(3) 企業年金が終了する70歳以降の収入不足

課題(1)に関しては、現在は65歳までの間は継続雇用等で働けるようになっていますので、特段の事情がない限りは少なくとも65歳までは働き続けることを選択したほうが良いでしょう。

ただ、この方がまだ40代以下で、この部分の収入を補えるだけの貯蓄期間が作れるのなら話は別です。

時間を味方につけて蓄えを増やしておくことで、引退時期を早められる可能性もあります。

課題(2)の、65歳以降の慢性的な収入不足に対しては、退職金等を活用して終身年金等を受取れる個人年金等を検討すべきです。

ただし、年間100万円程度の終身受取を可能にするためには、予定利率が2%超の商品でも2,000万円程度の原資が必要になります。

現在円建ての定額個人年金は積立利率0.3%程度が一般的です。

預金金利も、メガバンクの1年もの定期預金の利率が0.01%ですから、低リスク商品での資金準備は現実的ではありません。

最低保証のついている商品で、受取開始までの間は多少リスクを取って増やせるような変額保険や、予定利率の高い外貨建ての個人年金を検討してみると良いと思います。

課題(3)の70歳以降の収入不足ですが、(2)で対策を打った後に手元に余裕資金が残れば、そちらを原資に検討します。

残らなければ支出を減らす対策を講じるほかありません。

対策開始は早ければ早いほど選択肢が広がる

生涯現役でいられる職業は限られています。

どこかのタイミングで「引退」をする以上、その後の収入について必ず考えなければなりません。

引退してから、今ある手元資金の中でなんとかしようと思っても、既に収入を増やせる手段が絶たれているので、その手元資金の範囲でしか対策が打てないのです。

逆に、働いていて安定的な収入がある間であれば、引退までの時間を味方にして貯蓄額を増やすことができます。

また、積立タイプの商品を契約し、引退後や収入不足になるタイミングを満期に設定することで、その後の収入を確保する手段にできます。

加入中の保険商品の積立期間を延長したり、受取開始年齢の変更をすることで対策できる場合もあります。

つまり、準備期間が長ければ長いほど、老後の生活設計に対する対策の選択肢が多くなるのです。

長い準備期間を確保するには、現状を把握することと、見通しを持つことが大切です。

「まだ若いから大丈夫」、「老後なんてイメージできない」と言わず、あなたが何歳であっても、まずは、上のグラフを作ってみましょう。

将来的にそのとおりにならないことなんて当たり前。お金が大きく動くタイミングで、また見直せば良いのです。

一度作ってしまえば、途中で変更があった箇所だけ変えれば良いので、見直し作業は意外と簡単なのです。(執筆者:鈴木 みゆき)