一般の会社員の方でも、在宅勤務するケースが増えています。

リモートワークをするためには、自宅にインターネット環境やパソコンなど、仕事で必要となる機器を整えなければなりません。

設備費は大きな出費ですし、自己負担するケースもあります。

サラリーマンが支出した費用を経費計上したという話は聞いたことがないと思います。

今回は、経費計上の適否について解説します。

目次

会社員でも支出を経費計上できる

自営業であれば、収入を得るために支出した費用は経費として計上できます。

経費計上できるのは備品だけではなく、自宅の一部が仕事場であれば、仕事用として使用している面積に対する家賃や、通信費も経費として計上可能です。

サラリーマン(給与所得者)が在宅勤務をするうえで支出した設備費用等を経費計上できるかは、「特定支出控除」に該当するかで判定します。

特定支出控除とは、通勤費や研修費などを自己負担した際に

という制度です。

したがって、特定支出控除に該当すれば、サラリーマンでも支出を経費計上できます。

テレワークの設備費を経費計上するのは現実的には難しい

テレワークをするために自費で購入したパソコン等の費用は、特定支出に該当する可能性が高いと言えます。

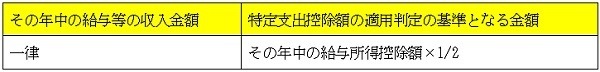

ただし、特定支出控除で差し引けるのは、「特定支出控除額の適用判定の基準となる金額」を超えた部分のみです。

【特定支出控除額の適用判定の基準となる金額】

年収400万円の方を例にしますと、特定支出控除の判定基準額は62万円です。

サラリーマンが62万円の支出を支払うことはあまり考えられないため、実際に特定支出控除を受けられるケースはほとんどありません。

また、特定支出額が70万円あったとしても控除対象となるのは8万円であり、所得税の税率が10%の場合に還付される金額は8,000円です。

8,000円でも税金が還付されることに変わりありませんが、支出した金額に対する額としては少ない印象です。

【給与収入400万円における特定支出控除の判定基準額】

124万円 × 1/2 = 62万円 → 特定支出控除の判定基準額

会社にテレワーク助成金がないかを確認してみる

テレワークに関する費用を所得税の経費計上するのは難しいことです。

ただし、国や地方自治体は、テレワーク推奨するために助成金の支給を行っています。

会社が助成金制度を活用すれば、設備費の自己負担自体を軽減できるかもしれません(自治体によって適用条件や、補助金の金額は異なります)。

また、テレワークを推進している会社であれば、テレワーク関連の設備費を会社が負担してくれるケースもあります。

税金の還付がなくても、自己負担額が減少すれば手元に残るお金は多くなりますので、会社の総務課に聞いてみてください。(執筆者:元税務署職員 平井 拓)