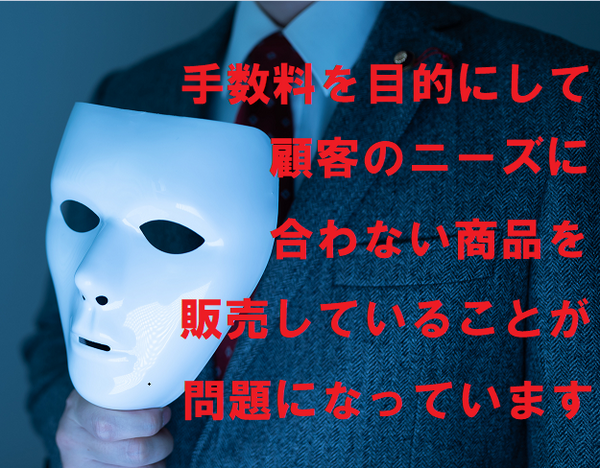

2016年1月に日本銀行が、マイナス金利政策の導入を発表した辺りから、金融機関の営業職員などが、手数料の確保を目的にして、顧客のニーズに合わない生命保険や、投資信託を販売していることが、問題になっております。

またこのような金融商品を購入した顧客が、ADR(裁判外紛争解決手続)などを通じて、金融機関と争っているという話も聞きます。

ただインターネットで検索すると、これらのニュースと共に、注意を喚起する金融関係の専門家のブログなどが、すぐに見つかります。

それを見た顧客は警戒感を持つため、金融機関の営業職員などの勧誘に、簡単には応じなくなるだろうと思っていたら、最近でも同様のニュースをたまに聞くのです。

このようなトラブルにまきこまれたくないなら、極論を言えば普通預金以外の金融商品は、いっさい購入しないことです。

しかし現在は金利が低いため、普通預金だけはお金が増えないという問題に、直面すると思います。

そこで間をとって普通預金以外については、必要最低限の金融商品だけを購入するのです。

その必要最低限の金融商品とは、次のような3つの「定期」ではないかと思います。

目次

【定期1】生命保険の必要最低限は「定期保険」

生命保険会社の元営業職員で、現在は執筆、講演、セミナー講師、保険相談を主な業務にしている後田亨さんが執筆した、「生命保険のウラ側」という本があります。

この本の主張は非常にシンプルで、生命保険に加入するなら、掛け捨て型の「定期保険」だけに、例えば子供が自立するまでの期間限定で、加入すれば良いというものです。

つまり多くの方が加入している、医療保険やがん保険にさえも、無理に加入する必要はないそうです。

この定期保険とは、被保険者(保険がかけられている方)が、一定期間(例えば10年)内に死亡した時に、その遺族などに対して、死亡保険金が支払われる生命保険です。

このように保障内容がわかりやすいため、誰でも簡単に理解できる、保険金の不払いや請求漏れが生じにくい、保険料を比較しやすい、プロと素人との情報格差が生じないなどのメリットがあります。

著者の後田さんは定期保険の中でも、勤務先で加入できる「団体保険」、またはネット生保や共済の商品を、特におすすめしております。

大手の生命保険会社が販売する複雑な生命保険から、このような生命保険に乗り換えすると、保険料はかなり安くなるはずです。

【定期2】貯蓄の必要最低限は「定期預金」

貯蓄する時の必要最低限は「定期保険」であり、どこの銀行でも手軽に購入できます。

ただ定期預金を購入するために銀行の窓口へ行くと、手数料の確保を目的にして、生命保険や投資信託を勧誘する銀行は多いのです。

そのため冒頭で紹介したようなニュースを知らない方や、押しに弱い方などは、定期保険以外のものを購入してしまうのです。

定期保険を購入すると決めているなら、その他の金融商品の勧誘は、きっぱりと断る必要があり、そもそも押しに弱い方は勧誘がほとんどない、ネット銀行を利用した方が良いと思います。

また定期保険と投資信託のセット商品は、お得なように見えますが、手を出さない方が良いと思います。

その理由として銀行は、定期保険の金利以上の手数料を、投資信託から得ている場合が多いからです。

そうなるとセット商品の定期預金の金利は、他より高いかもしれませんが、その高い分は投資信託の購入時に、自分が支払った手数料なのです。

【定期3】投資の必要最低限は「定期積立」

元本割れの可能性はありますが、投資をすれば定期預金よりも、お金を増やすことができます。

この投資をする時の必要最低限は、投資信託の「定期積立」ではないかと思います。

つまり給与の振込口座などから、毎月決まった日に、決まった金額を、自動的に引き落とし、投資信託を購入するのです。

なお税制面で優遇がある「iDeCo」(個人型の確定拠出年金)や、2018年から始まった「つみたてNISA」は、このような仕組みで投資信託を購入していきます。

定期積立のメリットとしては、投信信託を購入するタイミングを判断するために、経済指標をチェックしたり、チャートを分析したりする必要がないので、投資との付き合いを必要最低限にできる点です。

またつみたてNISA用として販売できる投資信託は、金融庁が定めた基準を満たしている、長期投資に適した低コストのものに限られるため、高い手数料を取られる心配がない点も、メリットのひとつだと思います。

ただiDeCoについては、原則として障害状態になったり、死亡したりしないかぎり、最低でも60歳にならないと、拠出した掛金とその運用益を、引き出せないというデメリットがあります。

そのため当面は使えなくも問題のない範囲で、掛金の金額を決める必要があるのです。

自分の資産運用のやり方に自信があれば、心が揺れ動くことはない

掛け捨て型の定期保険に加入して、必要最低限の保障を確保したら、教育資金や住宅ローンの頭金など、数年後に使い道が決まっている資金は、定期預金に回します。

その後に家計に余裕があるようだったら、定期預金よりもお金を増やすためにiDeCoや、つみたてNISAにチャレンジしてみるのです。

このような3つの定期の活用を、地道に続けていけば、目に見える結果が出てくると思います。

そうすると自分の資産運用のやり方に、自信が持てるようになるため、金融機関の営業職員などに勧誘されても、心が揺れ動くことはなくなるはずです。(執筆者:木村 公司)