配偶者が株で利益を出したら、扶養から外れるのか?【第5回お悩み相談】3つのポイントで解説

みなさんから寄せられた資産運用などの質問に【金融教育家の上原千華子】が、お答えしてアドバイスをするコーナーです。 第5回目は、 配偶者が受け取る株の配当金と扶養の関係 について気になっている方からの相談です。 相談内容

年金だけで生活している人でも、確定申告はしなければならないのか 必要なケースと基準を解説

国民年金や厚生年金などの公的年金だけで生活している方も、数多くいらっしゃると思います。 これから会社で定年を迎え、その後は公的年金だけで生活していこうと考えている方もいらっしゃるらでしょう。 国民年金や厚生年金などの公的

【第2回教えて上原さん】株式投資で売却益が出たら、税金はどうする?

みなさんから寄せられた資産運用などの質問にお答えするコーナーです。 第2回目のご相談者は、2年ほど前に株式投資を始めたが、売却益の税金手続きが分からない30代男性。 金融教育家の上原千華子がアドバイスします。 関連記事:

配当所得の課税方式:住民税でも総合課税が有利になる場合

上場株式等の配当所得は、申告の対象とすることもしないこと(申告不要)もできますし、申告対象とするのであれば、総合課税と申告分離課税の2方式選択できます。 また、所得税と住民税では異なる課税方式とすることも可能です。所得税

医療費控除・iDeCoほか…児童手当の受給で有利になる確定申告方法を紹介します

児童手当の支給基準が令和4年(2022年)10月支給分より変更される方針が示されており、最低でも児童1人あたり月5,000円もらえていた児童手当がもらえなくなる子育て世帯も出そうです。 【関連記事】:高所得者には児童手当

所得税と住民税は納付先が違う 確定申告とは別に、住民税の申告が必要な場合もある

所得税は国に支払う税金(国税)で、住民税は住んでいる地域に支払う税金(地方税)です。 所得税の申告をすれば、住民税の申告書を別で提出する必要はありません。 しかし所得内容によっては、所得税の申告とは別で住民税の申告をすべ

【配当控除】配当金を確定申告するだけで、所得税の還付金を受け取れる可能性。対象の課税方法と注意点

上場株式の配当金は、確定申告不要制度を利用できるため、申告しなくても問題ありません。 (大口株主等に該当する場合を除く) しかし、配当所得をあえて申告すると、所得税の還付を受け取れる可能性があります。 配当金をもらってい

上場株式等の所得(特定配当等)に関する住民税申告不要等申出書を上手に活用したい

上場株式等に関する配当所得・利子所得や、源泉徴収あり特定口座(源泉徴収口座)の譲渡所得に関しては、所得税・住民税20.315%がすでに徴収されているため、必ずしも確定申告する必要がありません。 しかし複数口座開設していて

配当を総合課税で「確定申告」した場合は、「住民税」の申告もしないと2つのデメリットが生じます

上場株式の配当所得に関しては、総合課税・申告分離課税・申告不要の3つの申告方式が選択できますが、所得税と住民税で異なる方式にすることも可能です。 どの方式が最も税額が安くなるかは、申告者の状況に応じて変わりますが、住民税

「所得税・住民税で異なる配当の課税方式」申告の仕方を間違えていませんか?

上場株式等の配当や源泉徴収あり特定口座の株式売買益のように、所得税15.315%・住民税5%が徴収される配当所得・譲渡所得は、申告対象にする/しない(配当を申告する場合は、総合課税・申告分離課税の2方式選択可能)を選べま

配当・譲渡所得を申告するにあたって考慮すべき「所得制限」

配当所得・譲渡所得に関して、申告することになりますが、上場株や上場投資信託を巡る取引に関しては、後述するものに対しては申告対象を選択することができます。 損失があって所得税が還付になりそうな場合は申告するのが常套手段です

今後住民税の配当所得の課税方式選択で総合課税はあり得ない

“上場株式等に係る配当所得等について、(中略)所得税と異なる課税方式により個人住民税を課することができることを明確化する。” 上記の内容が平成29年度税制改正大綱に記載されました。 どういう事かというと、従来は所得税で総

まだ間に合うかも! 所得税と住民税を「戦略的」に申告して社会保障制度を有利にする

所得税と住民税で異なる課税方式をとれるように これまでのやり方では、 ・ 税務署に確定申告を行う ↓ 自治体にも通知がいくため住民税申告不要 ・ 確定申告不要だけど住民税申告を行う と、所得税の確定申告と住民

【読者の質問に回答】 株式に関する確定申告が与える影響

株式の譲渡による繰越損失がある場合、確定申告をすれば利益と損失を相殺することにより税金の還付を受けることができます。 そのような場合において、「所得は0になっても扶養から外れるの?」といった質問が「マネ達」読者から届きま

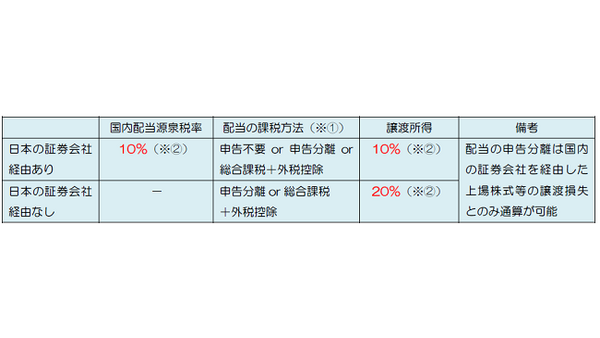

外国の上場株式に係る配当と譲渡益の取り扱いは?

Q:国内の証券会社経由で外国市場で上場している株式を購入し配当金の支払いを受けましたが、国内発行の上場株式の取り扱いと異なるのでしょうか?また、売却して売却損益が発生した場合は、どのような取り扱いになるのでしょうか? 解