先日、「人生100年を過ごすのに、老後2,000万円が不足する」という金融庁の報告書が発表になりました。 金額の過多はさておいて、令和の時代になり長寿社会を乗り切るのには、公助だけではなく、自助努力が必要なことは間違いな

先日、3月期決算企業(金融機関除く)の決算発表が出揃い、純利益が3期ぶりの減益で着地したと報じられました。 また2020年3月期に向けては、製造業で6%減と減益が続く予想であり景気停滞感がしばらく続く見通しとなりました。

GW明けの株式相場は、7営業日続落という先行き不透明な動きで幕を開けました。 米中貿易摩擦第三弾の発動に加え、中国通信大手ファーウェイを狙い撃ちにした大統領令を出すなど、日本のみならず世界的に株価が低迷するイベントが進行

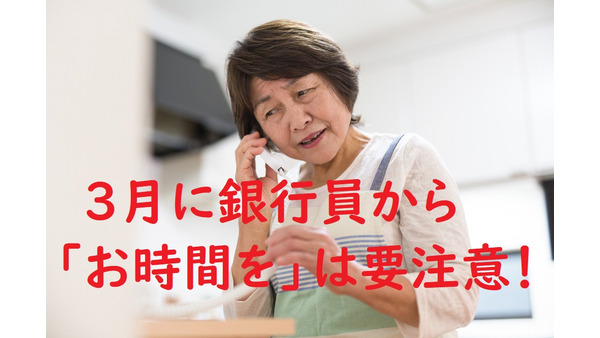

銀行で購入する投資信託は、個人投資家にはなじみがあります。 しかし取扱ファンドが多く、何を選んでよいか、すすめられても分からないこともあります。 悩む理由の1つは、1つのファンドを持ち続けても有利な期間がずっとは続かない

世界経済を牽引する米中の貿易戦争、イギリスのEU離脱、米国債券市場の逆イールド発生など、景気拡大から後退局面に移行する兆しが見えている今年2019年。 民間エコノミストが予想する「1年以内の景気後退確率(中央値)」は25

昨年2018年まで続いた右肩上がりの株式相場、世界中の中央銀行が金利を下げリーマンショックからの景気回復を支え、適温相場(ゴルディロックス相場)と呼ばれていました。 しかし日経平均が2万4,000円を超えた昨年10月と1

銀行で投資信託の取扱いが解禁になって早20年目を迎え、銀行としては収益源として大きな柱に成長しました。 「貯蓄から投資へ」を合言葉にした国も積極的に銀行窓販を解禁し、今では保険商品も取り扱うようになりました。 しかし販売

銀行金利に期待しなくなって何年がたつでしょう? ATMの利用料が定期預金利息より高いことってありませんか? 資産は増やしたいものの、株式投資で大儲けを期待するのではなく、1%程度でコツコツと資産形成したいと思うことはあり

4月19日付日本経済新聞の記事に、今年の日本株投資に影響するであろう興味深い内容が掲載されていました。 「信託4行の年金マネー運用、日本株比率下げ再加速」 という記事です。 確定給付年金などの企業年金は、株式相場に年間2

2019年は世界的な景気停滞に沿って、年初から不安定な株式相場が続いています。 アベノミクスが始まった5年間は株式相場が右肩上がり傾向でしたが、そろそろ投資方法を多様化しておくべきタイミングに来ました。 ここでは株式と対

新元号令和を迎える日本、その中にあって決算発表シーズンとなる5月や消費税増税となる10月に向けて株式相場の変動が大きくなることが予想されます。 株式相場にはこれまでの歴史の中で、高い確率で数年おきに起きる経験則があります

2019年は政治的にも経済的にも、世界中でイベントが多い年になります。 イベントがあると、株式相場は乱高下します。最近では2016年の6月にイギリスEU離脱につながる国民投票、同11月に現トランプ米国大統領が当選した選挙

2019年は年明け早々から、波乱の株式相場となりました。 日経平均は1日に数百円以上の大きな乱高下を続ける1月があれば、2万2,000円に近付くと下落に転じる3月の相場など、世界的な景気停滞に沿って年末まで不安定な相場環

皆さんはアベノミクス政策の3本の矢を覚えておられますか? 3本の矢の1つである大規模な金融緩和は2013年から始まり、黒田日銀総裁が就任してから6年たってもなお継続されています。 その政策の中心にあるのは、日銀による日本

2019年は株式相場に三重苦とも言えるイベントが今後控えており、運用手法を多様化する必要があります。 株式運用の基本は、安値で買って高値で売ることです。 つまり値動きが大きい銘柄への投資が魅力ですが、景気減速が見えてきた

皆さんは近年銀行が紹介してくる金融商品が、元本保証ではないリスクのある商品に偏っていることにお気付きでしょうか? 2007年より銀行でも保険商品が全面解禁となり、販売チャネルとしても最大となるほどに成長し、当時は渋々解禁

今年のゴールデンウィークは、空前の10連休。私自身も旅行を計画し、とても楽しみにしています。 ですが個人投資家から見た投資環境は、とても心配な状況となります。日本だけですからね、取引所がお休みなのは。 そこでGWまでに予

2019年は米中貿易戦争をきっかけとした景気減速感や円高圧力、4月の統一地方選挙に10月予定の消費税増税と、政治も経済もイベントが多く右肩上がりに株式相場が伸びない展開が予想されています。 そんな環境の中、株式投資に代わ

昨年2018年は、株式相場も為替相場も例年になく変動幅(ボラティリティ)が小さかった年でした。 そんな年の翌年は、変動幅が大きくなることがアノマリー(投資の格言)として知られています。 今年2019年は大発会から為替も株

日経平均2万14円で大納会(12/28)を迎えた2018年の株式相場、しかし年明け2019年は大発会(1/4)で400円超の下落。 またその翌日(1/5)は400円超の上昇など、乱高下が激しいと予想される1年を象徴するよ

今年最大のイベントであった11月の米国中間選挙を想定の範囲内で終え、年末から来年にかけて取るべき投資戦略は変わるのでしょうか? ご存知の通り、日本株式の売買は7割が外国からの資金となっています。 よって世界経済、特に米国

10月に入って日経平均は年初来高値を付けたかと思えば、2,000円も下落する乱高下を繰り返す不安定な値動きを続けています。 米国中間選挙も終わり、年末から年始に向けて再上昇を期待していますが、その要因となるポイントが企業

来たる2020年東京オリンピック・パラリンピックを控え、都内では通訳ボランティアの方が既に活動を開始しています。 キャラクターのバッチが東京中央郵便局でも販売され始めました。 ただ中長期の個人投資家としては、大会後の景気

国民年金の給付額減少や支給年齢の上昇など、いま現役のサラリーマン世代は公的年金だけに頼れない「老後のお金事情」が問題となっています。 そこで60歳以降の私的年金として選択されているのが、貯蓄型保険の個人年金保険です。 し

自民党総裁選が無風で終わり、為替相場が@112円台と円安水準で推移する日本経済。 年末にかけて株式相場の更なる上昇が期待される中、年初から出遅れていた銀行株が注目されています。 それを象徴するのが、金融機関の親玉である日

現在の「学資保険」事情 かんぽ生命を始め「元本割れ」の状態が続いています。 円建て保険では予定利率が低く、保険料総額が満期時に戻ってきません。 お子様を育てる20~30代の皆様には、安い保険料で保障と貯蓄を準備し、余った

株式投資をする時、皆さんは何に注目して銘柄を選んでますか? 業種、株価位置、決算内容など、いろいろと分析手法はあります。 ただ共通している目的は、株価上昇への期待ですよね。 今回は、株価上昇という恩恵を受けるために投資す

日経平均とTOPIX 日本の株式相場において代表的な指数である日経平均とTOPIX。 この2つの指数を投資家目線で見てみると、日銀も利用する「なるほど投資活用法」が分かってきます。 「日本の景気を反映しているのは、どちら

皆さんは資産運用の中に、ETF(上場投資信託)を採り入れておられるだろうか? 投資信託の中でも、銀行でも購入できる一般的な投資信託(非上場)との違いや種類を理解するだけで、低コストで多彩なポートフォリオを組むことが個人投

自身で感じる「備えること」の大切さ 私は40代に入り、今まで使ったこともなかった医療保険やケガの傷害保険を請求することを経験しました。 足首の捻挫と、椎間板ヘルニアの治療で整形外科に通う日々。 保険を販売する立場から常々

日銀が金融政策の修正に動く 7/31、これまで山の如く動かなかった日銀が、金融政策の修正に動きました。 受け止め方はさまざまですが、 安倍政権とのアコード(政策協定)を2020年までは守る ということを前提とした微修正の

今年7月の日銀政策決定会合でも再度注目された、ETF(上場投資信託)をご存じだろうか? 世界的にAIが進歩する中、アクティブ運用が優位になる時代が終わり、情報格差に頼らないパッシブ運用、特にETFを採り入れた運用残高が増

投資信託は投資初心者向けというイメージもありますが、個人投資家の上級者でも買っているのです。 ここでは上級者に習い、その使いこなし方を学びましょう。 投資信託の主なメリット・デメリットを整理してみましょう 投資信託の主な

保険大国「日本」 日本で生命保険に加入している割合は、成人の8割を超えており保険大国と言えます。 ただ保険を販売する立場から見ると、知識なく「入らされている」と思える契約が多いと感じます。 1つの保険で全ての保障をカバー

2018年も半分が過ぎ、株式相場は膠着状態に入った感があります。 ここでは日経平均225に勝つために押さえておきたいポイントを3つピックアップしました。 資産運用は大勝ちすることも大事ですが、博打ではないためトータルで負