令和2年7月1日に、令和2年分(2020年)の路線価が公表されました。 新型コロナウイルスが色濃く反映されそうな年ですが、路線価の金額は全国平均で前年比1.6%の上昇となっています。 昨今の状況下で路線価の金額が上がるの

「所得税」は、1月1日から12月31日までの所得に対して課される税金であり、会社からの給料も所得税の対象です。 一方で、所得税が課されない「非課税所得」に該当する、収入も存在します。 そこで今回は、所得税の非課税所得の対

「○○万円控除!」や「最大○○万円還付!」という言葉は魅力的ですが、控除額の金額がそのまま還付されるとは限りません。 また、同じ控除額なのに、申告する人によって還付される金額が違うこともよくあります。 そこで今回は、勘違

不動産には固定資産税などの維持管理費がかかりますので、相続した土地をすぐに売却してお金に換えるのも節約術の1つです。 また、相続税の納税資金を集めるために、相続不動産を売却することも珍しい話ではありません。 ただし、気を

贈与金額が毎年110万円以下に収まる場合には、贈与税を支払う必要はありません。 ただし、事前に毎年贈与することが決まっていると、贈与金額の合計に対して贈与税が課される「連年贈与」に該当する可能性があります。 今回は、その

脱税事件はテレビやネットニュースでたびたび報道されますが、なかには逮捕される人もいます。 しかし、税務調査は身近な存在であり、所得税の税務調査だけでも1年間で61万件も行われおり、自分が調査対象者になる可能性も否定できま

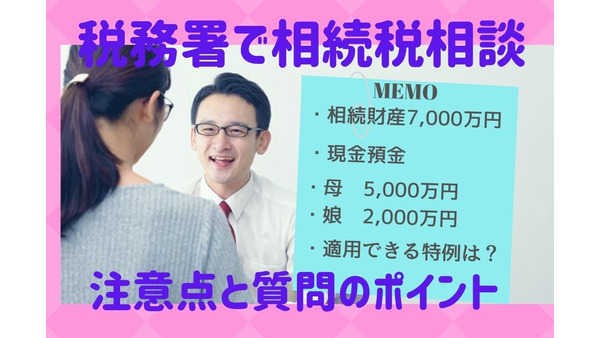

相続税にはいろいろな特例や節税方法がありますが、相続人がいちから相続税の知識を身につけるのは難しいです。 そのため税務署で相談するのも選択肢ですが、質問のしかたを間違えると、的確なアドバイスを受けられません。 そこで今回

フリーランスなど個人事業主は、支出した金額が事業経費として認められるかどうかで、納める所得税の金額が変わります。 小さい子どもがいる家庭では、託児所や保育園に預けて仕事をすることも少なくありませんが、残念ながら保育料は事

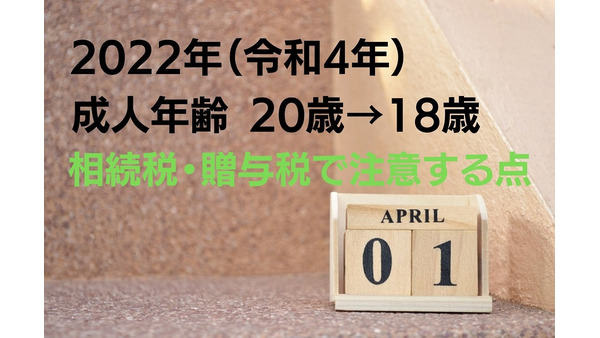

2022年(令和4年)4月1日から、日本の成人年齢は20歳から18歳に変わります。 従来から、相続税は未成年者でも申告が必要ですし、贈与税も受贈者(もらった人)の年齢に関係なく、申告手続きが必要です。 一方で、相続税・贈

離婚する際、夫婦共有の財産を分けたり、慰謝料をもらうこともあります。 ただ自身の収入がなかった専業主婦(主夫)が、財産分与として金銭などを受け取った場合、贈与税が発生するのか疑問が出るかもしれません。 そこで今回は、財産

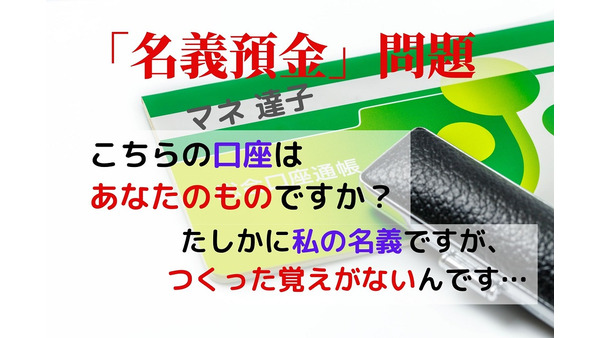

税務署が相続税の税務調査で、よく指摘するのが「名義預金」です。 名義預金とは、被相続人(亡くなった人)が自分名義ではなく、家族名義で預金している財産をいいます。 税務署の調査担当者が「名義預金」と判断すれば、家族名義の銀

2020年5月現在、マイナンバーと銀行口座を連結する法案が検討されています。 法案が成立すれば、給付金なども申請なしで支給されるかもしれません。 ただ銀行口座と連動すれば、役所がより個人情報を把握できる状況が整います。

路線価は、相続税(贈与税)で土地の評価額を算出する際に使用し、国税庁が毎年7月にその年の路線価を公表します。 路線価の金額は時価相場と同様で景気が悪くなれば価値は下がるため、自宅近くの路線価は毎年チェックすべきです。 2

贈与税は無償で財産をもらった場合に発生する税金ですが、生活費や教育費の贈与には非課税規定があります。 ただし、生活費・教育費名目で贈与した財産すべてが非課税になるわけではありませんので、その判断基準を解説します。 扶養義

「代襲相続」とは、被相続人(亡くなった人)よりも先に相続人(被相続人の子)が亡くなっている場合に、相続人の子(被相続人の孫)が相続する権利を引き継ぐ制度です。 基本的には、被相続人の子の相続権を孫が承継すると考えて問題あ

生前贈与は相続税を節税するための手段であり、贈与税の特例制度などを利用して、親から子へ不動産を名義変更するケースは、税務署職員時代に多く見かけた事例です。 ただ節税のために生前贈与したはずが、何も対策をしないでそのまま相

新型コロナウイルスの緊急支援対策として、支給される特別定額給付金(いわゆる10万円給付金)は、世帯主の銀行口座に振り込まれます。 「世帯」や「世帯主」は、役所関係の手続きや会社の手当の要件として目にすることもありますが、

国や地方自治体が土地の値段を表すものとして、「公示地価」、「路線価」、「固定資産税評価額」があります。 同じ土地であっても、種類によって値段は異なり、用途も違います。 そのため、これら3種類の評価額の利用目的と、特徴につ

相続税は、税務署窓口で申告相談ができます。 相談できる内容としては、申告書作成や、特例制度の適用要件の確認などありますが、相続税の節税について聞きたい場合には要注意です。 質問のしかたによっては、税務署職員から満足する回

配偶者控除や扶養控除は、対象者の所得金額が38万円以下(令和2年以降は48万円以下)の場合に適用できる控除です。 所得税で使用する「所得金額」には、「総所得金額等」と「合計所得金額」の2種類あり、配偶者控除・扶養控除の判

相続税は亡くなった人の財産すべてが対象ですが、国外に住んでいる相続人が海外資産を取得した場合には、海外資産は相続税の対象から除かれるケースがあります。 そのため、海外に移住して相続税回避を試みる方もいますが、海外移住して

相続税は、基礎控除額を超える相続財産がある場合には、亡くなった日の翌日から10か月以内に申告・納税が必要です。 相続税の基礎控除額の計算式は、 3,000万円 + 法定相続人の人数 × 600万円 = 相続税の基礎控除額

新型コロナウイルスの影響で、令和元年分の所得税・贈与税などの確定申告期間が1か月延長されることはニュースになりましたが、相続税の申告期限延長については特に報道されていません。 しかし国税庁ホームページには、令和2年4月1

自営業として生計を立てている人の場合、事務所の家賃や交通費を経費として計上できますが、会社員であるサラリーマンが支払った費用を経費として計上している話は聞きません。 でも実は、サラリーマンでも支出金額を経費として計上する

令和2年4月7日、新型コロナウイルスの影響により、納税が困難な方に対しての納税猶予制度案が公表されました。 納税猶予制度を利用すれば、国税の納付が1年間猶予可能となりますので、本制度の内容と適用要件についてご説明します。

新型コロナウイルスの影響で令和元年分の確定申告書を期限内に申告できなかった場合、申し出をすれば申告期限の延長取扱いをすると国税庁が発表しました。 また税務署の職員が、新型コロナウイルスに感染した人の濃厚接触者となったため

新型コロナウイルスの影響は世界中に広まり、収束時期も不透明なためいつ株価の乱高下が収まるのか見通しがつきません。 そのため今後を見越し、株を売却して譲渡損失を確定させるのも選択肢になりますが、その際に確定申告を行うことも

税務署は税金の徴収や調査をする機関ですが、市区町村が管轄する税金や、税務署以外が管轄する国税も存在します。 また税務署は、管轄外の税金相談には一切応じませんので、税務署に税金相談する際には、管轄する税金の種類を確認する必

令和2年2月27日に国税庁が、確定申告の申告期限の延長を公表しました。 そのため延長する期間や、注意点についてまとめました。 ※本記事は2月27日時点の内容になります。 申告期限が延長する税目 新型コロナウイルスの影響で

「確定申告で税金が戻ってくる!」なんてキャッチーなタイトルもありますが、確定申告をしたら逆に税金が増えるケースもあります。 申告義務がある人は確定申告をする必要はありますが、申告義務がない人は あえて申告しない のも選択

代表的な相続税の節税対策「不動産購入」 相続税対策で代表的な節税手段は、不動産を購入することです。 富裕層はタワーマンションを購入して相続税対策をしていますが、税務署はそれに対しての対抗手段を講じています。 不動産にはそ

東京都が児童対策として、ベビーシッター利用支援事業(ベビーシッター事業者連携型)を実施しています。 そしてベビーシッター事業者が、「1時間150円でベビーシッターが利用可能に」と記事にしたことで、一気に話題なりました。

令和元年分の確定申告期間は、令和2年2月17日(月)から3月16日(月)までの1か月間です。 「1か月もあるのだから、その期間中に行けばいいや」 と、考えてると後悔します。 なぜなら税務署の相談会場の混雑具合は、日にちや

毎月のように脱税事件のニュースが流れてきますが、国税組織はすべての脱税情報を把握しているわけではありません。 そのため脱税犯を捕まえるため、税務署は国民からの脱税関係の情報提供を呼びかけており、情報提供に基づいて税務調査

確定申告と準確定申告 会社員や年金生活者の人が、年の途中で亡くなった場合には、確定申告ではなく「準確定申告」の手続きが必要です。 確定申告と準確定申告の1番の違いは申告手続きのタイミングで、準確定申告の期間は2月16日か

「確定申告書を提出したのに、なかなか還付金が戻ってこなかった」 そのような経験をしたことがある人は、結構多いのではないでしょうか。 私も税務署職員時代に「まだ還付金が振り込まれていないけど、どうなっているの?」との質問を