※本サイトは一部アフィリエイトプログラムを利用しています

注目記事※本サイトは一部アフィリエイトプログラムを利用しています

注目記事

少子化、高齢化がますます進むなか、55歳~59歳の方の相続に対する不安は、ますます高まってきています。 遺産分割調停でも、一般家庭で勃発し、相続問題は「対岸の火」ではなくなってきています。 その際、民法(相続法)が改正に

リ・バース60 ≪画像元:住宅金融支援機構≫ 住宅金融支援機構は、全期間固定金利型住宅ローン「フラット35」が有名ですが、リバースモーゲージ型住宅ローン「リ・バース60」も2009年から開始しています。 当時はリバースモ

お金の話題は、親族間でさえもデリケートな話しです。 特に親が高齢になったり持病があったりすると、必要性が高まるにもかかわらず、死ぬのを待っているかのように思われるのが嫌で、つい話すのをためらってしまいます。 どのように切

令和2年7月1日に、令和2年分(2020年)の路線価が公表されました。 新型コロナウイルスが色濃く反映されそうな年ですが、路線価の金額は全国平均で前年比1.6%の上昇となっています。 昨今の状況下で路線価の金額が上がるの

子どものいない夫婦の「相続手続き」 長年連れ添った夫婦 お互い初婚 2人の間に子供なし 75歳でこの世を去った夫が残した財産は田舎に買った家と土地ぐらいで、預貯金はそれほどないが田舎で生活するには年金だけでも十分だった。

不動産には固定資産税などの維持管理費がかかりますので、相続した土地をすぐに売却してお金に換えるのも節約術の1つです。 また、相続税の納税資金を集めるために、相続不動産を売却することも珍しい話ではありません。 ただし、気を

贈与金額が毎年110万円以下に収まる場合には、贈与税を支払う必要はありません。 ただし、事前に毎年贈与することが決まっていると、贈与金額の合計に対して贈与税が課される「連年贈与」に該当する可能性があります。 今回は、その

相続や遺言の大幅な改正がなされた民法ですが、法務局による自筆証書遺言の保管制度(以下「補完制度」)がそれらと歩調を合わせ、令和2年7月10日から始まります。 詳細が決まりましたのであらためて説明します。 【関連記事】:【

教育資金の一括贈与に係わる贈与税非課税措置 とても長い名称ですが、子や孫などの教育資金に充てる目的で、その父母や祖父母などの直系尊属が教育資金を贈与し、金融機関に信託した場合、その一定額までが非課税となります。 この制度

1人当たり3,000万円を相続したと仮定します。 1人で3,000万円相続すると相続税は「なし」ですが、3人がそれぞれ3,000万円ずつ相続すると相続税は1人当たり160万円、5人では220万円です。 同じ額を相続してい

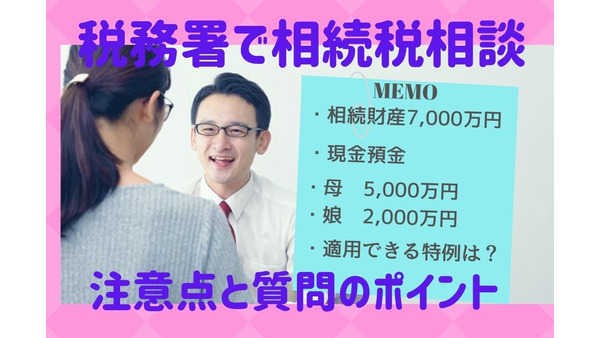

相続税にはいろいろな特例や節税方法がありますが、相続人がいちから相続税の知識を身につけるのは難しいです。 そのため税務署で相談するのも選択肢ですが、質問のしかたを間違えると、的確なアドバイスを受けられません。 そこで今回

2020年(令和2年)4月1日より配偶者居住権という権利が認められるようになりました。 既に多くのメディアなどで基本的な権利の説明やメリット、デメリットなどが数多く語られております。 今回は、配偶者居住権と遺言書について

相続税申告書の作成に自らチャレンジしてみた 30年近く前ですが、筆者も自身の親の相続が発生した時に、自分で相続税の申告書を作成しようと思っていました。 当時は金融機関に勤め、親の所得税申告は、筆者が行っていたので、相続税

通常リタイア後の資産は、現預金や有価証券など流動性の高いものから使用されて行き、自宅や土地などが相続の対象となる財産として残りやすくなります。 他の資産が使用され減少しているため、自宅などの不動産は相続財産として多くの比

2022年(令和4年)4月1日から、日本の成人年齢は20歳から18歳に変わります。 従来から、相続税は未成年者でも申告が必要ですし、贈与税も受贈者(もらった人)の年齢に関係なく、申告手続きが必要です。 一方で、相続税・贈

もし、相続人が1人もいない場合や、相続人全員が相続放棄した場合、被相続人の財産はどうなるのでしょうか。 自動的に国庫に帰属する訳ではもちろんありません。 相続財産法人が設立される 被相続人の財産を相続できるのは一定範囲の

自分の財産を誰に相続や遺贈・寄付(以下まとめて「相続」という)するかについては、きちんとした遺言を作っておくことである程度望み通りになります。 この「ある程度」というのは、一定の推定相続人(以下「相続人」という)に遺留分

保険外交員だった頃、あるお客さまから、 「うちの母、おたくの会社に生命保険かけてないかな?」 というお問い合わせをいただいた事がありました。 理由をお聞きすると、お母さまが他界したのですが 「死亡保険に入っていたのか、入

税務署が相続税の税務調査で、よく指摘するのが「名義預金」です。 名義預金とは、被相続人(亡くなった人)が自分名義ではなく、家族名義で預金している財産をいいます。 税務署の調査担当者が「名義預金」と判断すれば、家族名義の銀

借金の免除や財産などを無償で相手に与えることを贈与といいます。 1月1日~12月31日までの1年間に、贈与税の基礎控除である110万円を超える贈与を受けた場合、翌年の2月16日~3月15日までに、贈与税についての確定申告

平成27年に相続税法が改正され、基礎控除が少なくなり、相続税を申告しなければならない対象者が増えました。 例えば相続人が2人であれば、基礎控除額は4,200万円です。 持ち家を所有していれば、その不動産評価額もふくめて計

路線価は、相続税(贈与税)で土地の評価額を算出する際に使用し、国税庁が毎年7月にその年の路線価を公表します。 路線価の金額は時価相場と同様で景気が悪くなれば価値は下がるため、自宅近くの路線価は毎年チェックすべきです。 2

贈与税は無償で財産をもらった場合に発生する税金ですが、生活費や教育費の贈与には非課税規定があります。 ただし、生活費・教育費名目で贈与した財産すべてが非課税になるわけではありませんので、その判断基準を解説します。 扶養義

「代襲相続」とは、被相続人(亡くなった人)よりも先に相続人(被相続人の子)が亡くなっている場合に、相続人の子(被相続人の孫)が相続する権利を引き継ぐ制度です。 基本的には、被相続人の子の相続権を孫が承継すると考えて問題あ

相続法の改正により、2019年7月1日から「特別の寄与」という制度が始まり、相続人ではない長男の嫁等も一定の遺産(特別寄与料)をもらうことが可能になりました。 義親の介護に従事する長男の嫁等の苦労が報われる画期的な制度で

生前贈与は相続税を節税するための手段であり、贈与税の特例制度などを利用して、親から子へ不動産を名義変更するケースは、税務署職員時代に多く見かけた事例です。 ただ節税のために生前贈与したはずが、何も対策をしないでそのまま相

故人の財産を相続人で分割するには、遺産分割協議や遺言に従うなどの方法があります。 どのような方法を用いても、客観的にみて公平な相続となるのが理想的ですが、その公平さを図るために、民法では「寄与分」という制度があるので解説

親が亡くなり相続が始まりました。 相続人は子が2人なので、一般的には半分ずつに分けられます。 「え、でもお姉ちゃんは結婚したとき、家を買うお金出してもらってたのに、不公平じゃない?」 実は民法には、このような不公平な状態

相続法の改正により、「特別の寄与」という制度が2019年7月1日から実施されています。 この制度により、被相続人を献身的に介護してきた長男の嫁も一定の遺産(特別寄与料)をもらうことが可能になりました。 そこで気になるのは

相続税は、税務署窓口で申告相談ができます。 相談できる内容としては、申告書作成や、特例制度の適用要件の確認などありますが、相続税の節税について聞きたい場合には要注意です。 質問のしかたによっては、税務署職員から満足する回

調整区域に居住している方の家で、よくある相続のパターン 自宅(宅地) 2.500万円 農地の相続税評価 2.500万円 預金 ゼロ 計(実質) 5,000万円 被相続人 父 相続

株価の下落時と相続税の話は、2019年3月11日に我が家の相続でも関連記事を書いています。 【関連記事】:【我が家の相続問題 2】初めての株売却に立ちはだかる「物納制度」 売りたくなかった祖父との思い出の鉄道株券 今相続

2015年に相続税の基礎控除が改正されました。 それまでは相続税が課税される割合は相続全体の4%ほどでしたが、税制改正によって8%ほどと倍増しています。 現在の相続税の基礎控除額は「3,000万円 + 法定相続人 × 6

財産「分与」は離婚時に使う制度ですが、似たような言葉の財産「分離」は相続時に使われる制度です。 あまり聞いたことのない言葉ですが、この制度は相続人ではなく、被相続人や相続人の債権者が使います。 どういう制度? 相続が開始

「純金の仏具は相続税対策になる」 という話があります。 一体どういうことなのか、詳しく、わかりやすく解説します。 「相続財産」と「祭祀財産」 一般家庭の財産には、「相続財産」と「祭祀財産」があります。 相続財産 相続財産

相続税は亡くなった人の財産すべてが対象ですが、国外に住んでいる相続人が海外資産を取得した場合には、海外資産は相続税の対象から除かれるケースがあります。 そのため、海外に移住して相続税回避を試みる方もいますが、海外移住して